親から受け継いだ三島市の実家が空き家になり、売るべきか、それとも貸すべきか悩む方は少なくありません。

思い出が詰まった家だからこそ、手放すのに抵抗がある一方、維持管理の負担が気になるという方も多いのではないでしょうか。

実際に売買仲介会社や賃貸仲介会社、アパートメーカーに相談に行っても、各会社が自社利益に直結するアドバイスを優先することから、最適な回答を得られず、結果として、どちらを選べばいいのか決断がつかずに迷ってしまいます。

そこで今回は、三島の空き家を「売る」か「貸す」かを決めるためのポイントや判断基準を分かりやすく解説していきます。

もくじ

空き家を「貸す」「売る」かの判断基準

空き家となった実家を「売るべきか、貸すべきか」の判断は、以下の4つの要因を考慮して行うことが重要です。

- 税金や経済的な負担を整理する

- 三島市周辺の市場動向をチェック

- 家族や将来の計画を考慮する

- 家の状態と維持コストを確認する

それぞれ詳しく説明して行きます。

税金や経済的な負担を整理する

まず、売却によって得られる金額と、賃貸によって得られる家賃収入を比較してみましょう。

売却の場合、一度にまとまった現金を手に入れることができ、その資金を他の投資や生活費に充てることが可能です。

しかし、売却には譲渡所得税や仲介手数料、その他の諸経費がかかるため、手元に残る金額を事前に計算する必要があります。特に、譲渡所得税は高額になる場合があるので、注意が必要です。

このため、「売るべきか、貸すべきか」を判断する際には、譲渡所得税を大幅に軽減できる3,000万円特別控除が適用されるかどうかが、重要な要素となります。

この控除は、個人が居住していた住宅を売却する際や、相続した空き家を売却する際に、譲渡所得から3,000万円までを非課税にできる制度です。

この控除を利用することで、売却によって得られる利益に対する税金を大幅に軽減することができます。

たかの

たかの

将来的に売却を検討するなら、特別控除が適用される条件を満たしているかどうかをまず確認しましょう。

3,000万円特別控除の適用条件や申告方法について、こちらのページで詳しく解説しています。

一方で、賃貸に出す場合は、毎月の家賃収入が継続して得られるため、安定した収入源となります。

特に、立地条件が良い物件であれば、長期的には賃貸の方が高い収入を得られる可能性もあります。

しかし、賃貸経営には空室リスクや家賃の変動、修繕・メンテナンス費用なども発生するため、これらのリスクを含めた総合的な収支計算が必要です。

これらの要素をしっかりと考慮しながら判断することが大切です。

三島市の市場動向をチェック

不動産市場の動向は決断する上で、大きな判断材料です。

三島市は東京方面へのアクセスが良好で、自然環境の良さから都心から移住を考える人にとっても人気なことから、不動産需要もやや上昇傾向にあります。

不動産価格が上昇する見込みがある場合は、売却を急ぐ必要はなく、賃貸に出して将来的な売却に備える選択肢があります。

しかし、三島市の総人口は2005年(平成17年)の112,829人をピークに、それ以降減少を続け、国立社会保障・人口問題研究所によると三島市の人口は、2020年から2030年までの10年間で、約1万人減少すると発表されています。

さらに、空き家問題が顕在化している三島市では、人口の減少に伴い空き家率は年々増加し全国平均を上回り14.4%、そして空き家総戸数は7,570戸となりました。これは、7戸に1戸が空き家という水準です

今後の三島市の不動産市場を見通すと、すでに不動産は十分余っている状況から不動産需要は下落傾向に進むと想定されますので、経済的観点では売却することが合理的な判断だと言えます。

三島市の不動産市場についてより詳しく知りたい方は、こちらのページで解説しています。

家族や将来の計画を考慮する

空き家の今後の考える際は、まず家族内で将来の利用予定を確認しましょう。

実家は家族の思い出や歴史が詰まった大切な場所ですから、兄弟姉妹と話し合って処分方針を決めておくことで、家族関係を円満に保つことができます。

もし、家族の誰かが将来的に三島に戻る意向があれば、売却せずに保有するという選択も良いでしょう。

賃貸として実家を保有しておくことで、将来的にお子様や孫など、家族が三島に戻りたいと思った時に「戻れる家」が残ることになります。

例えば、仕事や教育の関係で一時的に三島を離れている家族が、将来故郷に戻りたいと感じた時に、家族の帰郷の拠点として使えるのは大きな安心材料です。

家の状態と維持コストを確認する

空き家といっても、社会問題となっているような倒壊寸前のボロボロの空き家や人が住まなくなってから時間も経っていない傷みのない空き家など、家の傷み具合によって異なります。

築年数もそれほど古くなく、傷みもあまりない、そして手入れが行き届いているという状況なら、そのままの状態で貸し出すこともできます。

また、空き家になっている期間が少し長くても、リフォームによって手を加えることによって、貸し出せるケースもあります。

空き家をまるごとリフォームするのではなく、キッチン・浴室・トイレなどの設備機器を交換したり、壁紙を張り替えたりなど、見た目を明るく清潔にすると「借りたい」という人が出てきます。

ただし、管理の手間や負担も考慮しておきましょう。

賃貸にする場合は、定期的なメンテナンスや清掃も必要になるため、遠方から頻繁に通えない場合は、管理会社に依頼するか、いっそ売却するのが現実的です。

三島市では中心市街地を活性化するため「三島市空き店舗活用事業費補助金」という補助制度があります。

空き店舗の所有者やその店舗を借りる人を対象に家賃や改修工事費用の一部(50〜200万円)を負担してもらえます。

中心市街地のみの補助制度ではありますが、お客様によっては賃貸を選択する後押しとなります。

詳しくは三島市の公式サイトを確認下さい。

売却と賃貸のメリット・デメリットを比較する

売却と賃貸の選択肢には異なるメリット・デメリットがあり、その違いを把握することが不可欠です。

例えば、売却ならまとまった現金を早期に得られ、管理の負担もなくなりますが、賃貸なら安定収入が期待でき、資産を残しておけるメリットがあります。

どちらを選ぶかによって、得られる利益や将来のリスクは異なるため、比較することで「後悔しない決断」を支える材料を得られるのです。

それぞれ確認して行きましょう。

売却する場合

- 即座にまとまった現金が手に入る

→売却すればまとまった資金を得られるため、将来のライフプランや新しい投資に活用しやすくなります。 - 維持費用が不要になる

→売却すれば、固定資産税や保険、修繕費などの維持費がかからなくなります。特に古い家の場合、維持費が高額になりがちなので大きな負担軽減につながります。 - 資産価値の減少リスクを回避

→今後の人口の減少とともに資産価値が下がるリスクがあります。売却すれば、価値が下がる前に資産を現金化できます。 - 空き家リスクの回避

→空き家を放置すると老朽化が進み、防犯や近隣への影響も心配です。売却すればそのリスクを回避でき、管理の手間もなくなります。

- 実家が手元に残らない

→一度売却してしまうと、その不動産に対する所有権がなくなります。実家や親から受け継いだ家であれば、思い出もあるため寂しさを感じることもあります。 - 売却までに時間がかかる

→特に三島市内でも災害リスクのある場所や需要が少ない地域では、買い手が見つかるまで時間がかかります。

“築古”を強みに変える売却戦略についてより詳しく知りたい方は、こちらのページで解説しています。

賃貸する場合

- 安定した収入が得られる

→賃貸にすることで毎月家賃収入が入るため、将来的な経済的なサポートとなります。長期的な安定収益を得られる点が魅力です。 - 思い出や選択肢を残しておける

→維持しながら収益化できれば、思い出や後々の売却や相続の選択肢を残しておけます。

- 管理・維持の負担が続く

→賃貸に出すと、定期的な修繕や管理が必要です。管理会社に依頼しても費用がかかりますし、自身で行う場合は手間が増えます。 - 空室リスク

→空室が続くと家賃収入が得られず、維持費のみがかかる状態になります。三島市では郊外などの需要が少ないエリアでは、このリスクが大きくなります。 - 将来的な資産価値の変動リスク

→不動産価値が下がるリスクもあります。賃貸収入が得られていても、価値が下がると将来売却を希望する際に損失が出る可能性があります。

空き家の実例からシュミレーション

売却によって得られる金額と、賃貸によって得られる家賃収入を比較する際に、大事なことは具体的に数値に落とし込んでいくことです。

ここでは三島市内の実例による売却・賃貸の収支シミュレーションを行なっていきます。

相談内容

アイさん

アイさん

家族構成:

アイさん(58歳) 妻(56歳)、娘(26歳・独立済み)

背景:

アイさんは、築44年(昭和55年新築)の三島市にある実家を昨年相続しました。妻と都心のマンションに長年暮らし、定年後も引き続き東京で過ごす予定です。

実家は両親が長年住んでいた思い出深い場所ですが、遠方にあるため訪問は年に数回程度。現在、空き家管理の手間や維持費の負担を感じています。

悩み:

売却することで定期的な草刈りなど管理費用をなくし、老後資金にするか、賃貸に出して収入を得るべきかを迷っています。

しかし、賃貸に出すことで修繕費や賃借人との関係で新たな負担が発生することも懸念しています。

家族の意思と状況を確認し合ったうえで、不動産を売ったらどうなるか・貸したらどうなるかを検証します。

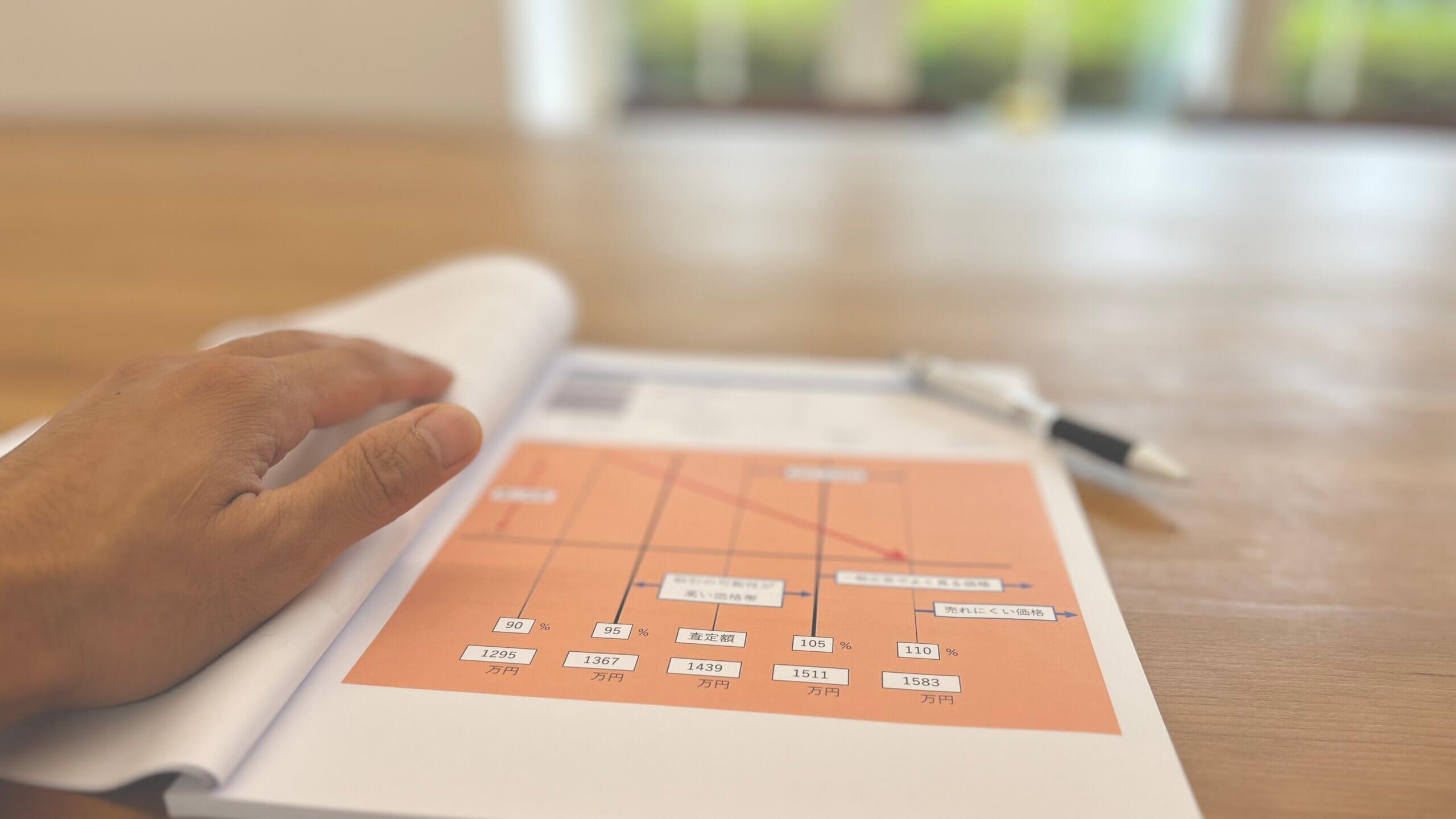

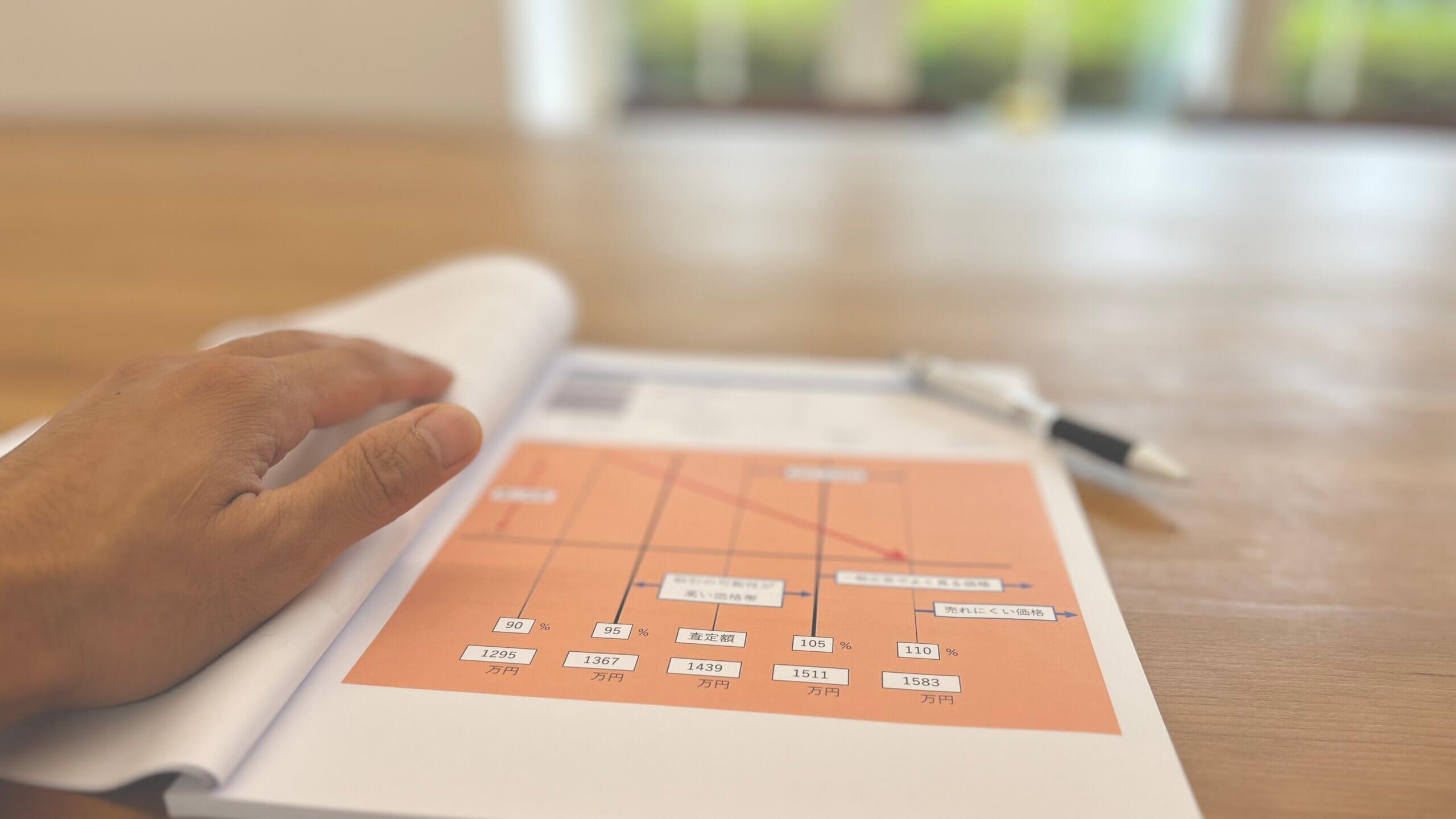

売却・賃貸査定の結果以下の通りとなりました。

【賃貸査定結果】

月額8万円/年間賃料収入96万円

賃貸リフォーム費用:300万円

【売却査定結果】

売却価格:2,500万円

取得費:800万円(昭和55年購入時の売買契約書による)

※三島市の人口は減少を続けており5年後、10年後の売却価格は下がっていると想定される。

| 売却・賃貸の収支シミュレーション |

|||

| 項目 | 2024年に売却 | 5年間賃貸後に売却 | 10年間賃貸後に売却 |

| 売却価格 | 2,500万円 | 2,100万円 | 1,700万円 |

| 取得費 | ▲800万円 | ▲800万円 | ▲800万円 |

| 譲渡費用(仲介手数料等) | ▲120万円 | ▲105万円 | ▲95万円 |

| 譲渡所得 | 1,580万円 | 1,195万円 | 805万円 |

| 3,000万円特別控除 | 3,000万円 | なし | なし |

| 課税対象所得 | 0円(控除適用により) | 1,195万円 | 805万円 |

| 譲渡所得税(20.315%) | 0円(控除適用により) | 242万円 | 163万円 |

| 売却後の手取り | 2,380万円 | 1,753万円 | 1,442万円 |

| 賃貸収入(月額8万円) | なし | 480万円 | 960万円 |

| 賃貸リフォーム費用 | なし | ▲300万円 | ▲300万円 |

| 賃貸維持費 | なし | ▲50万円(10万円×5年) | ▲100万円(10万円×10年) |

| 賃貸収支 | なし | 130万円 | 560万円 |

| 概算手取り額 | 2,380万円 | 1,883万円 | 2,002万円 |

・保有期間の固定資産税等は考慮していません。

・賃貸収入における所得税は考慮していません。

・賃貸収入における空室、賃料ダウンは考慮していません。

この表の「概算手取り」を見てみると、売買や賃貸をするか、しないか、いつ実行するのかで手取り額が大きく変わることが分かります。

そして、10年間賃貸していたとしても、手取り額での視点では売却に350万円以上のメリットがあることが確認できました。

このように具体的に数値化することで、手取り額が減っても実家を残す判断もしやすくなります。

まとめ

今回は、三島市で空き家となった実家を売るべきか、それとも貸すべきか、迷った時の判断基準ついて紹介しました。

お客様にとって最適な選択をするためにも、下記4つが大切であるとご理解いただけたはずです。

- 売却によって得られる金額と、賃貸によって得られる家賃収入を比較する

- 3,000万円特別控除が適用できるかどうかが、経済的の観点で重要な要素

- 空き家の増加から今後の三島市の不動産市場は停滞から下落傾向に進むと想定される

- 今後も家族で活用する可能性があるなら賃貸を選択する

お客様自身で知識を増やすことも大切ですが、1人で全部行おうとすると、限界があります。

そのため、お客様に合った適切な提案をしてくれる不動産会社は、不動産の活用においてとても重要なパートナーになります。

特に、今回のように「売るべきか、それとも貸すべきか」という課題は、三島市内であっても地域ごとの不動産需要で大きく関わってきますので、地域に密着した不動産会社の知識が不可欠です。

アイ企画は、昭和61年から静岡県三島市に特化した地域密着型の不動産会社です。そのため地域の不動産需要に詳しいのはもちろんのこと、空き家の活用にお困りのお客様には長年の経験から信頼できるリフォーム会社様のご紹介も行えます。

そもそも空き家をリフォームの必要があるのか、費用をかけずに活用できないかどうかのご確認やご相談も可能です。

まずはお気軽に、アイ企画までご相談ください。