コロナ禍で今までの暮らしが大きく変わり、住み替え・転勤・収入の減少など様々な理由で不動産を売却することは、決して珍しくありません。

そんなとき「家のローンが残っていても売却できるの?」と不安に思う方も多いのではないでしょうか。

結論から言うと、ローンが残っていても、売却と同時にローンを完済できれば問題なく売却できます。

しかし、不動産売却を始める前に、しっかり確認しておかなければならないのが住宅ローンの現状把握です。

家がいくらで売れるか決まった後に、「ローンが完済できない!」なんてことになれば、家は売却できず、売却後の計画に影響を及ぼしてしまうからです。

そこで今回は、住宅ローンが残っている不動産の現状把握方法とローン状況に適した売却方法についてまとめてみました。

さらに、利用できると得する税金の控除特例も説明していますので、参考にしてみてください。

アイさん

アイさん

たかの

たかの

このページでは、初めて不動産を売却する方でも簡単に確認できるように、ローンの確認方法から売却方法まで分かりやすく解説させていただきます。住宅ローンの現状を把握することが、不動産の売却で失敗を防ぐための第一歩です。

もくじ

ローンが残っている家を売却するなら、まず現状を把握しよう

ローンが残っていても家の売却は可能ですが、条件があります。それは、売却と同時にローンを返済し「抵当権」を抹消することです。

抵当権とは、ローンの返済が滞った場合に金融機関が不動産を担保にすることのできる権利です。ローン返済中の家には、この抵当権が設定されていることから、金融機関の許可なく売却はできません。

つまり、家を売ったお金でローンの完済が必要なのです。

そこで、先ずは「ローンがいくら残っているか」「残債を払うだけの価値が家にあるのか」といったお客様自身の現状を把握することから始めます。

現状把握は以下の順番で進めます。

それぞれの手順で必要な手続きや大切なポイントを解説していきます。

ローン残高を調べる

まずは、借入金融機関のサービスを利用して、ローン残高を確認していきましょう。確認する方法は以下の3つです。

- 最初に郵送されてきた返済予定表

- ネットサービスに加入済みならWebサイト

- 1、2で確認できない場合は残高証明書

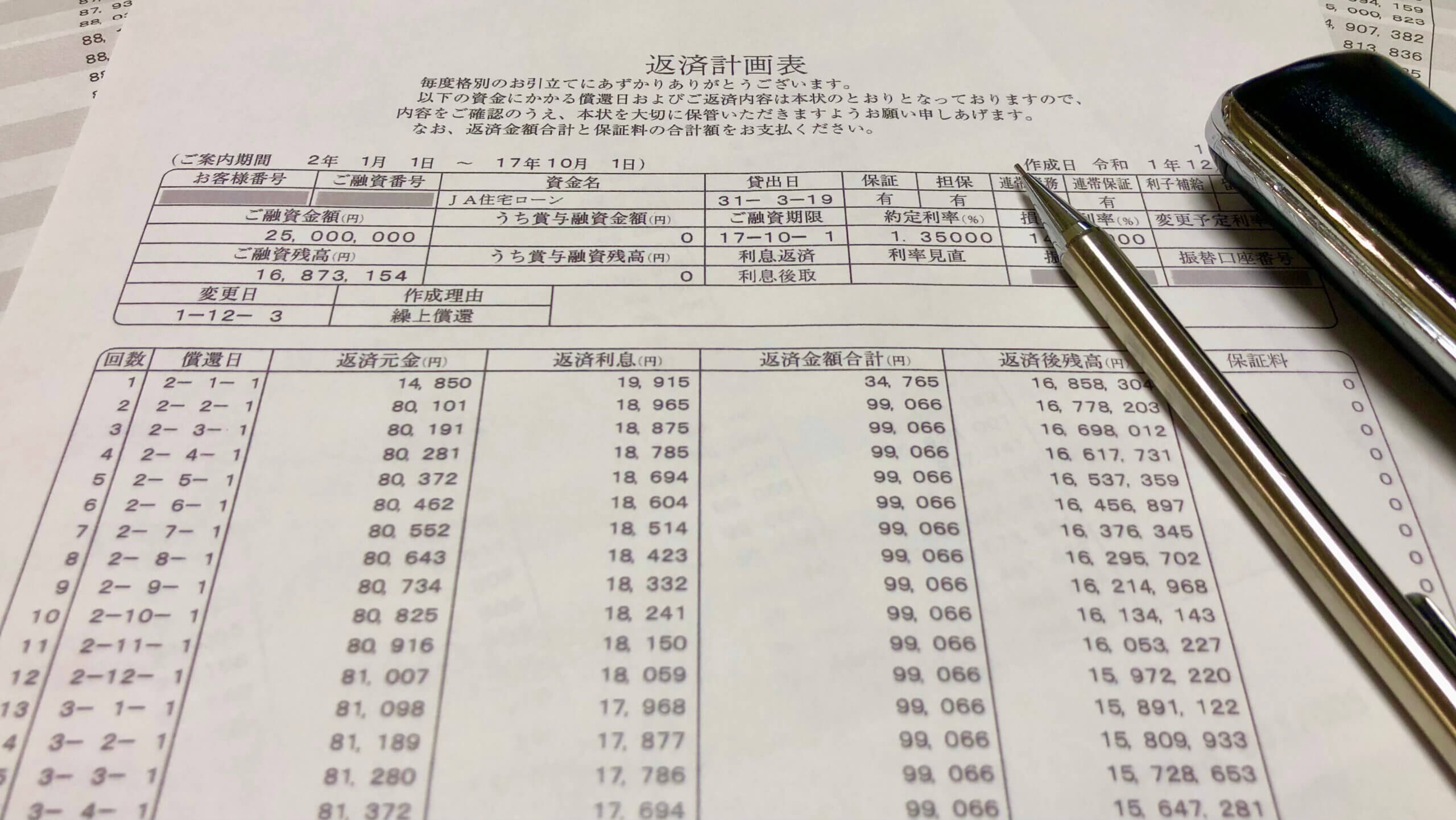

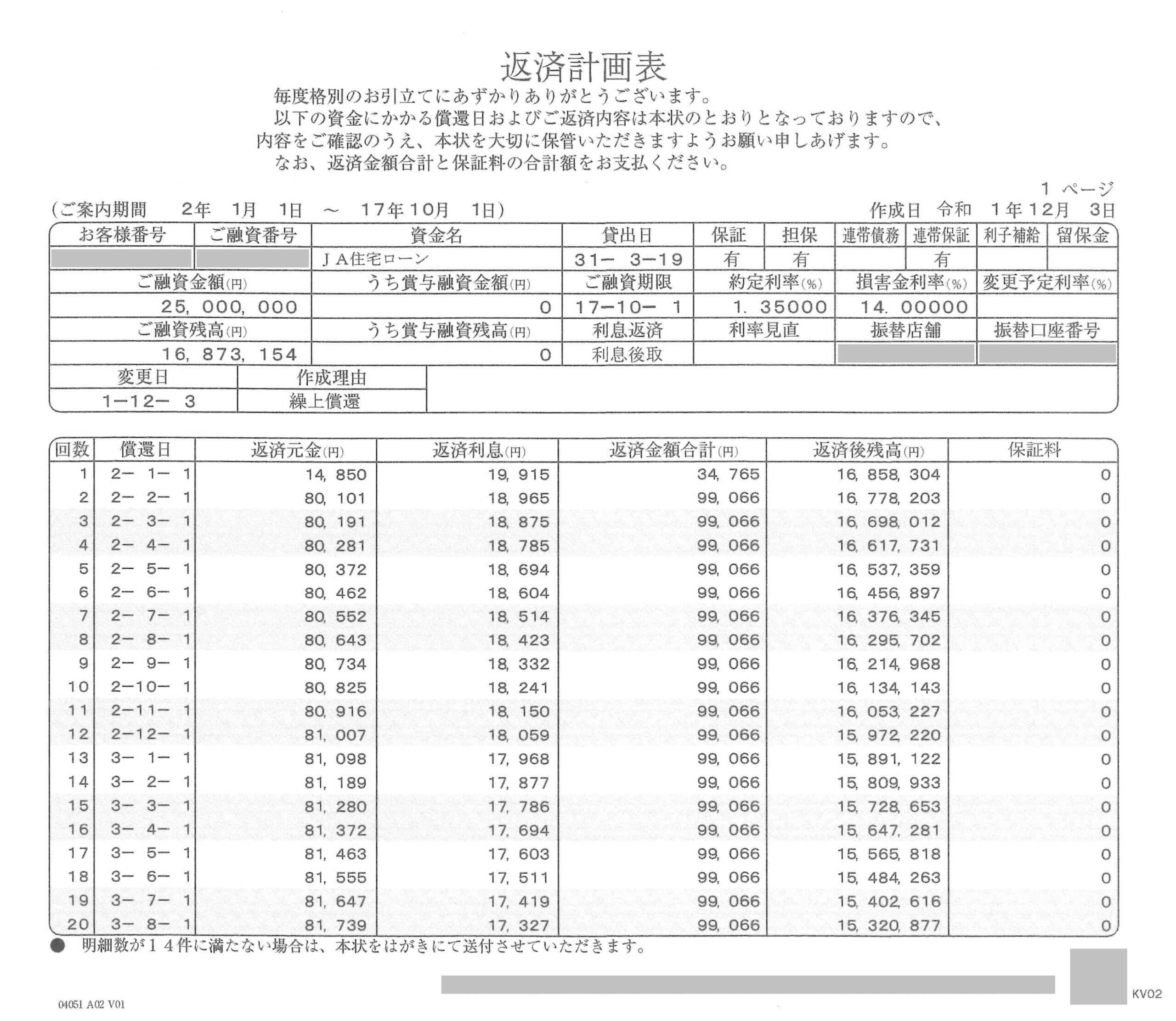

返済予定表とは、今後の返済予定が記載されている書類です。

ローン残高だけでなく借入れ内容や返済予定日、更には元金や利息の内訳も確認できるので、ローン残高を確認して計画を立てる際に役立ちます。

たかの

たかの

返済予定表

残高証明書とは、指定した口座にいくらのローン残高があったかを金融機関が証明する書類です。

この残高証明書は、住宅ローン控除を受けるために欠かせない書類であるため、定期発行を予定している方は毎年10月下旬に金融機関から郵送されてきます。

しかし、紛失してしまった場合やそもそも定期発行を予定していない場合は、金融機関の窓口で発行することかできます。

Googleで「◯◯(金融機関名) 住宅ローン 残高証明書」と検索してみてください。

残高証明書の発行には、通帳又はキャッシュカード・お届印・本人確認書類の3点が必要で、発行手数料がかかります。

売却にかかる費用を確認

ローン残高が確認できたら、家を売却する際にかかる費用を確認しておきましょう。

不動産の売却では大きなお金が動くので、売却にかかる費用も高額です。

そのため、想定外の費用負担から手取り額が減り「ローンが返済できなかった」なんてことになりかねません。

そこで家の売却金額を調べる前に、売却にかかる費用を先に確認しておきましょう。

ローン返済中の家を売る場合に、必ずかかる費用は以下の7種類です。

| 必ずかかる費用 |

||

| 費用項目 | 金額 | |

| 1 | 仲介手数料 | (売却金額 × 3% + 6万円)+ 消費税 |

| 2 | 収入印紙代 | 1,000円 〜 6万円 |

| 3 | 抵当権抹消登記費用 | 1.3万円程度 |

| 4 | 必要書類発行費 | 1,000円程度 |

| 5 | 譲渡所得税 | 不動産所有期間が5年以下の場合:売却益 ×(所得税30.93% + 住民税9%) 不動産所期間が5年以上の場合:売却益 ×(所得税15.315% + 住民税5%) |

| 6 | 住宅ローン残高 | ローン残高は人それぞれです。実際に売却を行う前に金融機関と連携を取り、ローン残高を確認しておきましょう。 |

| 7 | 繰上げ返済手数料 | 本来の返済スケジュールより早くローンの完済を行う場合、金融機関によっては繰上げ返済手数料が必要になります。 |

たかの

たかの

家の状態や売却する条件に応じてかかる費用の種類やその内訳について、こちらのページで詳しく解説しています。

家の売却金額を調べる

売却にかかる費用が確認できたら、次は売却金額の調査です。

売却金額は、不動産会社に査定を依頼することで調べられます。

ただし、不動産会社の査定とは、「3ヶ月程度で売却できるであろう」と思われる予想価格を出していることから、売却を保証する価格ではありません。

また、その予想金額を出す際の基準も会社ごとに異なるため、不動産会社次第で査定価格は数十万~数百万円単位で変わってきます。

つまり、1社のみの査定価格で売却金額を決めてしまうのはリスクがあるのです。

そのため、ローンが残っている家を売却する場合には、複数の不動産会社の査定価格を確かめる必要があります。

複数の不動産会社に査定を依頼する場合の注意点については、こちらのページで解説しています。

たかの

たかの

売却金額で住宅ローンを返済できるか確認

前述の通り、家を売ったお金でローンの完済が必要です。ローン残高と売却金額を照らし合わせて差額を確認していきましょう。

ローン残高が売却金額を下回る状態を「アンダーローン」、ローン残高が売却金額を上回る状態を「オーバーローン」と言います。

アンダーローンの場合は、売却金額を使ってローンを完済できるため売却に支障はありません。最も理想的な展開と言えます。

しかし、ローン残高が売却金額を上回っているオーバーローンの場合、売却金額で足りない分(残債)を補填しなければいけません。

そのため、オーバーローンの場合は残債がいくら残るかしっかり把握しておきましょう。

ローンの状況に応じた売却方法と税金対策

ローン残高と売却金額のバランスによって売却方法や適した税金の控除特例が大きく異なります。

そのため、アンダーローンとオーバーローンの2種類のローン状況に応じた売却方法と適した税金の控除特例を確認しましょう。

ローン状況に適した税金の控除特例があるのにもかかわらず、確認せずに売却を進めてしまい、本来は支払わなくていいはずの税金まで余分に支払わされてしまった…なんて場合も珍しくありません。

ここでは、2種類のローン状況に応じた売却方法とそれに適した税金対策について解説していきます。

アンダーローンの場合

売却金額がローン残高よりも多い「アンダーローン」ならば、売却金額を使ってローンを完済できるので、売却することに何の問題もありません。

つまり、ローンが残っていても、一般的な不動産売却と同じ方法で売却できるのです。

アンダーローンの場合の売却は以下の手順で進んでいきます。

たかの

たかの

居住用財産の3,000万円特別控除とは、マイホームを売却した際に得られた利益(譲渡所得)に対し、所有期間の長短に関係なく3,000万円まで課税対象から除外するという制度になります。

例えば、2,000万円で購入したマイホームを4,500万円で売却した場合、譲渡費用(経費)を差引くと2,300万円の譲渡所得が発生します。しかし、3,000万円特別控除を適用すると、譲渡所得は控除され、譲渡所得税を0円に抑えることができます。

このように大きな節税効果がある特例制度ですが、誰でも適用されるわけではありません。そのため、適用条件を確認して積極的に活用しましょう。

3,000万円特別控除の適用条件や申告方法について、こちらのページで詳しく解説しています。

オーバーローンの場合

続いて、売却金額でローンを完済できないオーバーローンの場合の売却方法は以下の4つです。

- 手持ち資金で補填する

- 住み替えローンを利用する

- 売却を延期する

- 任意売却を利用する

これらの方法であれば、ローンが残っている家を売却することができます。

ただし、メリットもあればデメリットもあるため、それぞれの内容をよく理解してから検討しましょう。

たかの

たかの

この特例は、マイホームを住宅ローンの残債より低い金額で売却して損失(譲渡損失)が出た際に、一定の要件を満たしていれば、確定申告することでその譲渡損失をその年の給与所得など他の所得から控除(損益通算)することができる制度です。

例えば、ローン残高が3,000万円で不動産の売却金額が2,500万円の場合、譲渡損失は500万円となります。売った年の給与所得が400万円だったとすると、売った年は所得400万円から、500万円ある譲渡損失のうち400万円分を控除することができ、所得は0円となります。つまり、所得税と翌年の住民税を0円にすることができるのです。

さらに売った翌年は、所得400万円から前年控除できなかった損失100万円を繰越して控除することができます。

このように発生した損失に対して税金の特例制度を利用すれば、支払う税金を抑えることができるのでオーバーローンの場合は積極的に活用しましょう。

「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」の適用条件や申告方法について、詳しくは国税庁のサイトをご確認下さい。

それでは、オーバーローンの場合の売却方法を一緒に見ていきましょう。

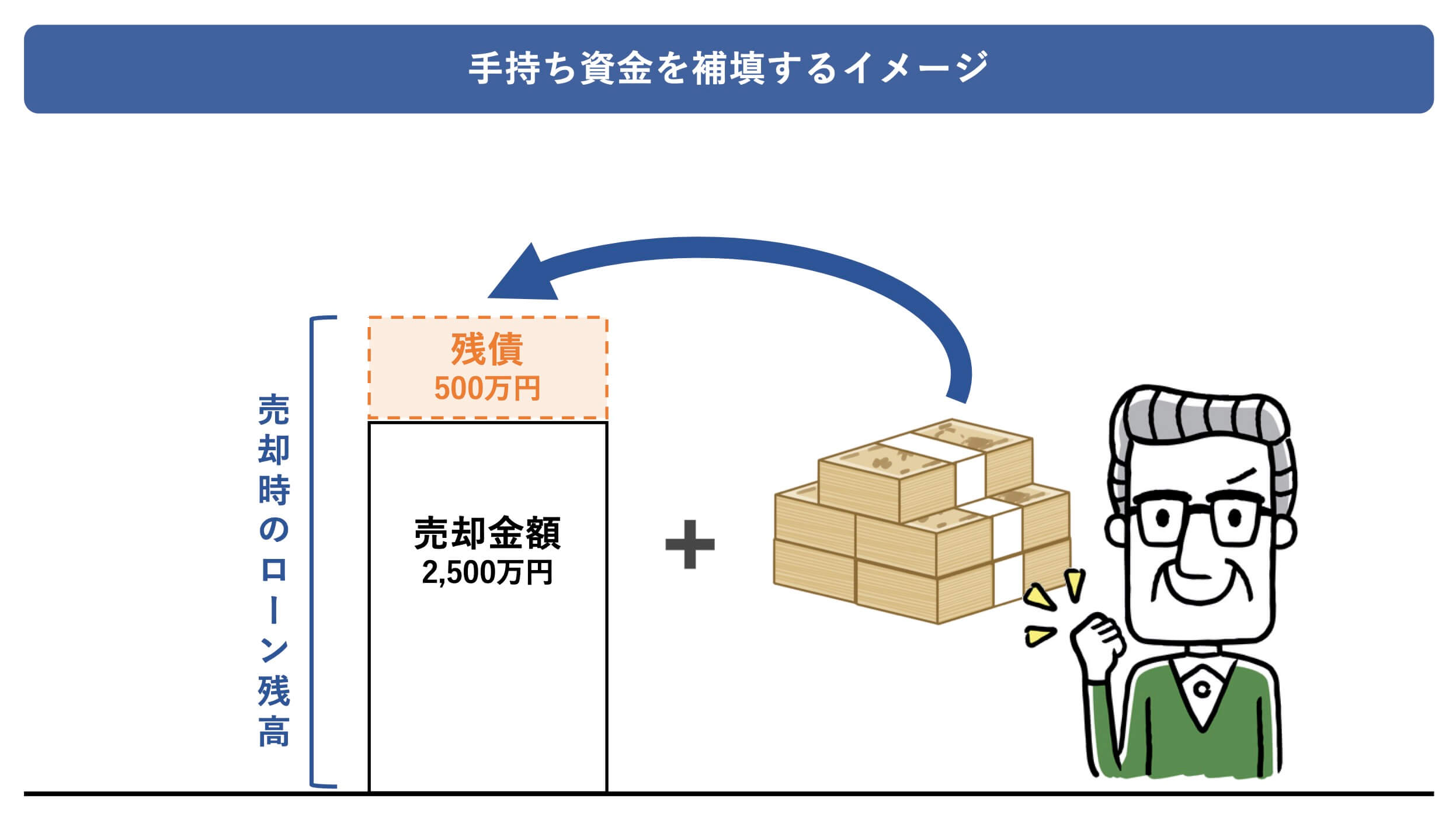

手持ち資金で補填する

家の売却金額で足りなかった住宅ローンの残債を手持ち資金で完済する方法です。

基本的には、自分の預貯金内で支払えるのがベストです。

例えば、ローン残高が3,000万円で不動産の売却代金が2,500万円の場合、預貯金を500万円使うことで売却ができます。

自己資金では足りない場合、両親など家族に相談してみましょう。

それが難しい場合は、金融機関から無担保ローンを借りることになりますが、融資の審査も厳しく、借りられても高い金利で借りることになります。

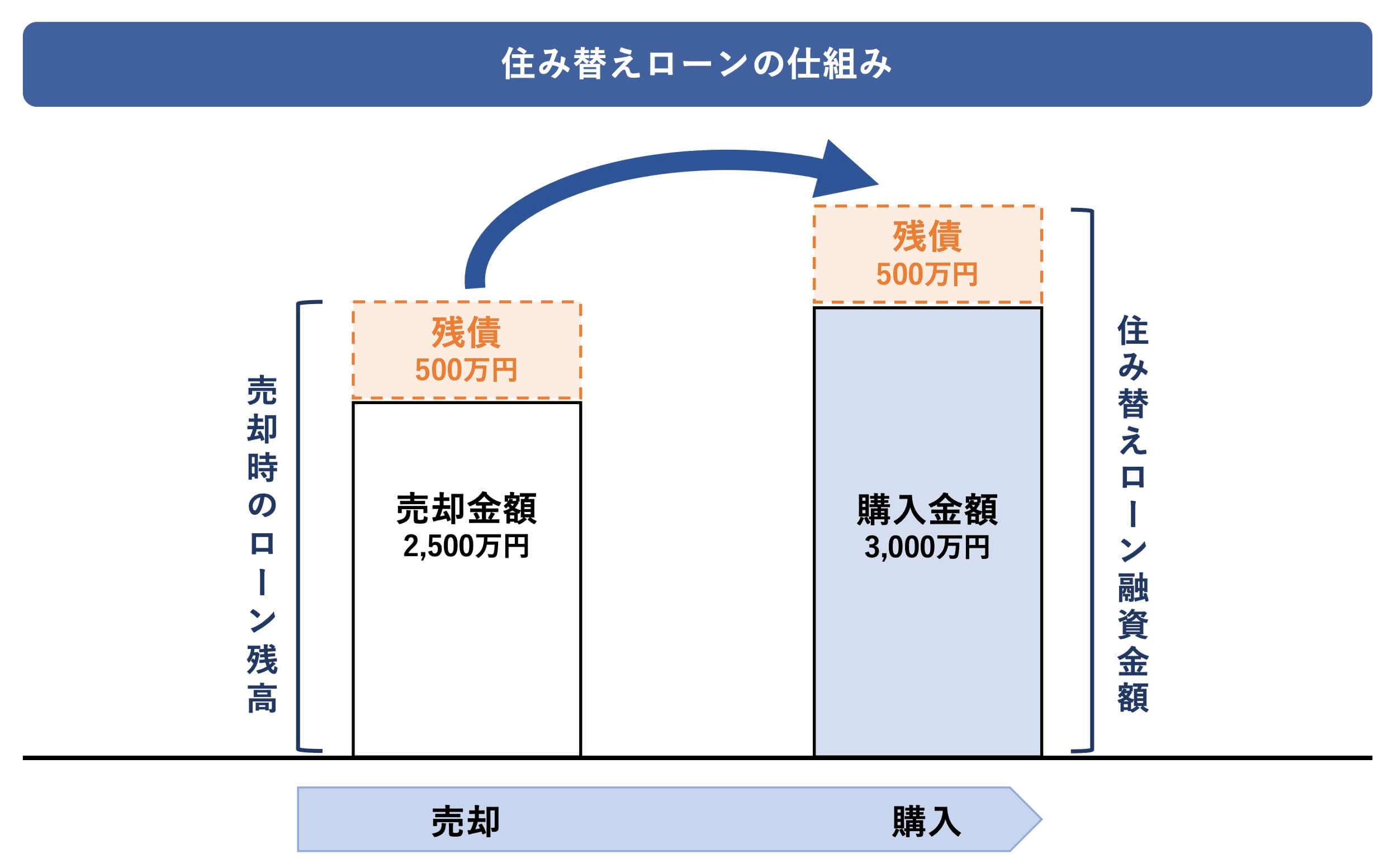

住み替えローンを利用する

ローン中の家を売る2つ目の方法は、住み替えローンを利用するという方法です。

住み替えローンとは、買替え時に購入する家の住宅ローンに返済しきれなかったローンの残債を上乗せして借りるローンのことです。

- 手持ち資金がなくても、住み替えできる

- 資金調達に時間がかからない

- 二重でローンを組まなくていい

住み替えローンを利用すると手持ち資金を使わずに済み、低金利のローンに組み替えれば、今までよりは返済が楽になるでしょう。しかし、デメリットもあります。

- 借入額が増える

- 融資の審査基準が厳しい

- 家の住み替えでない場合では利用できない

購入金額以上の融資をする特殊なローンであるため、ローン残債と購入する家ローンを支払える見通しがないと、住み替えローンの審査は通りません。

住み替えローンを利用したい場合は、今後もローンを払い続けることができるかを慎重に判断しましょう。

売却を延期する

無理に売り急がず返済を続けて、ローンが減るのを待つこともひとつの方法です。

ローンを減らすことで、やがてはアンダーローンで売却できるようになります。

住宅ローンの多くは、「元利均等返済」であることから、返済当初ほど返済額に占める利息の割合が大きく、逆に元金の割合は少ないため、図のようにローン残高が減りづらいのです。

一方で、家の売却金額は新築から築10〜15年くらいまでは大きく下降しますが、そこから先は下降が緩やかになります。

そのため、今はオーバーローンでも、返済を続けていればローン残高と売却金額はいつか逆転するのです。

- すぐに引越しなどをしなくてもいい

- 住宅ローンの支払いを安定して続けられる

- 時間が経過してもそれほど売却金額に影響がない

この3つの条件に当てはまる方は、売却を延期する方法も検討してみましょう。

任意売却を利用する

任意売却とは、住宅ローンの返済がどうしても困難になったときに、債権者である金融機関の合意のもとで家を売却してローンを返済する方法のことです。

任意売却では相場に近い金額で売却できるほか、競売のように売却していることが一般に公開されることはなく、近隣に知られることがほとんどないため、競売のような気まずい思いをしなくて済むといったメリットがあります。

しかし、下記の4つのデメリットがあるので、任意売却は住宅ローンの滞納が続き、どう頑張っても残債を完済することができない場合に使う最後の手段と考えてください。

- 売却金額が手元に残らない

- 滞納した記録が信用情報機関に残り、ローンやクレジットを新しく利用できなくなる

- 金融機関の合意が必要となる

- 期間内に売り切れないと競売になる

競売とは、住宅ローンの滞納が続いたときに抵当権が設定されている家を債権者(金融機関)によって強制的に売却されてしまうことです。

競売に出された家はオークションの要領で取引され、その売却金額は7割程度まで減少することがほとんどです。

オーバーローン時の売却方法の選び方

4つの方法の中で私がおすすめするのはやはり、手持ち資金での補填です。

新たにローンを組む必要も無く、資金に余裕があればローンを完済することができるからです。

ただし、手持ちの資金が足りない場合は、急ぎかそうでないかで判断しましょう。

急いでいない場合は、無理に売り急がず売却を延期してローンが減るのを待ちましょう。

一方、急いでいる場合の最後の手段として紹介しました任意売却は、私がお客様から相談を受ける際にもおすすめしていない売却方法になります。

とはいえ、ローンの滞納が続きどうしても返済できない場合もございます。その場合は任意売却を利用することになります。

たかの

たかの

みんなの不動産売却体験談

ローンが残っている家を売却する場合の3つの注意点

売却を成功に導くためにも、ローンの残っている家を売却する際の3つの注意点を確認しておきましょう。

資金計画をしっかり立てる

これまで何度も述べてきた通り、家の売却と同時にローンを完済しなければならないため、売却開始前にしっかりとした資金計画が必要です。

売却先が決まった後に、「ローンが完済できない!」なんてことになれば、発生するはずだった利益を逃す恐れがあるからです。

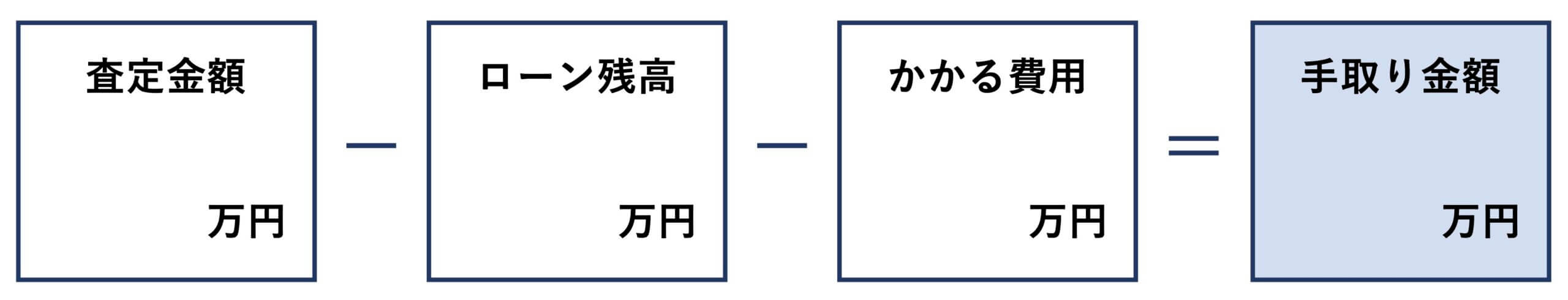

そのため、これまで現状把握してきた査定金額・ローン残高・かかる費用を下記に当てはめて、最終的に手元に残る金額を確認しておきましょう。

たかの

たかの

それぞれの現状把握方法はこちらで説明しています。

スケジュールに余裕を持つ

スケジュールに余裕がなければ損をします。

不動産情報が周知されるには時間がかかるため、一般的に家を売り出してから売却先が決まるまで(市場公開期間)にかかる平均期間は3〜4ヶ月となります。

そのため「家を1ヶ月以内に売却したい」といった様に、スケジュールに余裕がないと安い価格設定をしなければ家は売却できません。

例えば、家の相場が2,000万円とした場合の売出し金額は、1ヶ月以内に売却するためには1,800万円、6ヶ月かけて売却できるなら2,100万円といったお客様のスケジュールに合わせて金額も変わってきます。

そこで、少しでも高く売却するために、スケジュールに余裕を持った売却計画を立てましょう。

戸建住宅の売却にかかる平均日数グラフは公益社団法人東日本不動産流通機構の不動産流通の動向(2021年)記載のデータに基づき作成しています。

住み替えの場合は売却から進める

住み替えを検討している場合「居住中の家を先に売る」か「新居を先に購入する」か迷いますよね。

どちらを先に進めるかを決めるにあたってメリットとデメリットを把握しておきましょう。

| 購入先行 | 売却先行 | |

| メリット | ・新居探しをじっくり行える | ・売却による資金が確定するので、リスクのない住み替えが可能 |

| デメリット | ・想定していた価格で売却できなかった場合、資金計画の見直しが必要 | ・引っ越しまでに希望の新居が見つからないと、仮住まいが必要となり引っ越しの手間と費用が余分にかかる |

家のローンが残っているならズバリ「売却先行」をおすすめします。

売却先行の方が、資金計画をしっかりと立てられ、家が売れないという心配もなくなるからです。

仮に新居の購入を先に進めてしまい、この日までに売却しなければならないという期日が迫ってくると、

アイさん

アイさん

などと不安になり、「希望の金額ではないけれど、もう買ってくれるなら仕方がない」と妥協してしまうケースも少なくありません。

その点、売却先行であれば、売り急ぐ必要がないので、不本意な値下げをすることもなく、買主と価格交渉ができます。よって、希望金額に近い価格で家を売却できるのです。

まとめ

今回は、住宅ローンが残っている家の売却に必要な現状把握方法とローンに状況に適した売却方法などについて紹介しました。

ローン返済中の家は、売却と同時にローン完済が必須であることから、下記3つが大切であるとご理解いただけたはずです。

- 現状を把握して、しっかりとした資金計画を立てる

- ローンの状況によって売却方法や税金の控除特例が大きく異なる

- 売却には3〜4ヶ月かかるため、スケジュールに余裕を持つ

不動産売却で失敗しないために、しっかりとお客様自身で知識を増やすことも大切です。しかし、1人で全部行おうとすると、限界があります。

そのため、お客様に合った適切な提案をしてくれる不動産会社は、不動産の売却においてとても重要なパートナーになります。

不動産の売却を成功させるためにも、信頼できる不動産会社を見つけることをお勧めします。