税金対策についてしっかり考えたことはありますか?

世の中の商品やサービスには税金が課せられているものが多くありますが、不動産も例外ではなく、かかる税金も多額です。

そのため、不動産売却を始める前に、確認しておかなければならないのが税金の特例です。

不動産がいくらで売れるか決まった後に「想定外の税金の支払い」があれば、手取り額が減り、売却後の計画に影響を及ぼす恐れがあるからです。

例えば、3,000万円の不動産売却でも、3,000万円特別控除を適用して申告するだけで400万円も節税できる場合があるのですが、逆に知らなければ400万円支払うことになります。

そこで、今回は特例の中でも、適用範囲の広い3,000万円特別控除についてまとめてみました。

さらに、必要な手続きや書類、併用できる他の控除も説明していますので、不動産を売却する際の参考にしてみてください。

アイさん

アイさん

たかの

たかの

もくじ

不動産売却で得する3,000万円特別控除

3,000万円特別控除とは、不動産を売却した際に得られた利益(譲渡所得)に対し、所有期間の長短に関係なく3,000万円まで課税対象から除外するという制度になります。

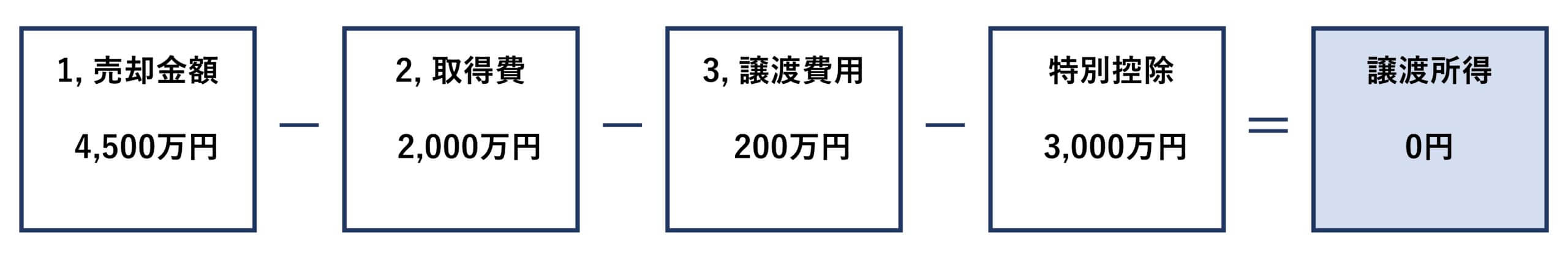

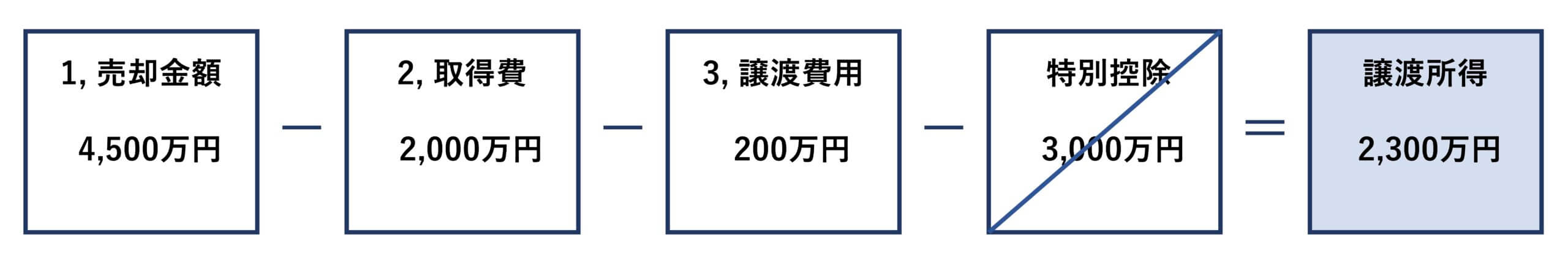

例えば、2,000万円で購入したマイホームを4,500万円で売却した場合、譲渡費用(経費)を差引くと2,300万円の譲渡所得が発生します。しかし、3,000万円特別控除を適用すると、譲渡所得は控除され、譲渡所得税を0円に抑えることができます。

このように最大3,000万円まで控除することができるので、利益が3,000万円以下の不動産売却では譲渡所得税が発生しません。

3,000万円特別控除の具体的な計算例

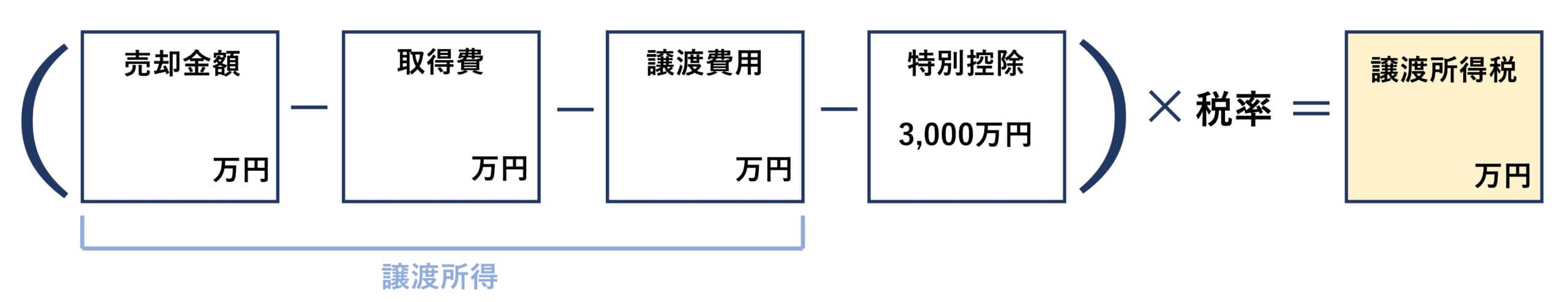

3,000万円特別控除の基本的な計算式は以下となります。

| 【売却金額 - 取得費 - 譲渡費用 - 3,000万円(特別控除)】× 税率 = 譲渡所得税 |

一見すると大変そうに思える税金の計算ですが、案外簡単です。

この計算式の売却金額 - 取得費 - 譲渡費用の部分を譲渡所得と言います。譲渡所得は不動産を売った金額から、買った金額や売却にかかった費用を差引いた純粋な利益を示した部分です。

譲渡所得税を求めるには、まず譲渡所得を計算し、3,000万円特別控除が適用される場合はこの譲渡所得から差引きます。

そして、最後に決められた税率を掛ければ計算完了です。

それでは、具体的な計算例を参考にしながら、穴埋め式にしている空欄に金額を入れて計算していきましょう。

譲渡所得の計算

この譲渡所得の計算が0円以下であれば譲渡所得税はかかりません。

しかし、この様に3,000万円特別控除の適用対象外となり、譲渡所得(利益)があった場合のみ、次の計算に進みます。

各用語について、こちらで詳しく解説します。

売却する土地や建物の売却代金です。

土地や建物の購入代金や購入時に要した費用の合計額です。

取得費として、認められるのは以下の5つです。

- 購入時の仲介手数料

- 購入時の売買契約書に貼付した印紙税

- 登録免許税や司法書士への報酬

- 不動産取得税

- 建物等の取壊し費用

しかし、購入当時の契約書や領収証の紛失で土地や建物の取得費が分からなかったり、実際の取得費が譲渡価額の5%よりも少ないときは、譲渡価額の5%を取得費(概算取得費)となります。

例:3,000万円で売却する土地や建物の購入時の金額が分からない場合

取得費は、3,000万円 × 5% = 150万円となります。

土地や建物を売るために支出した費用の合計額です。

譲渡費用として、認められるのは以下の5つです。

- 譲渡時の仲介手数料

- 譲渡時の売買契約書に貼付した印紙税

- 土地測量・境界明示の費用

- 登録免許税や司法書士への報酬

- 建物等の取壊し費用

たかの

たかの

譲渡所得が発生しやすい不動産は、ズバリ、購入時の売買契約書を紛失してしまった不動産です。

実際に、購入時の売買契約書があれば、譲渡所得が発生しなかったというケースが良くあります

そのため、改めて購入時の売買契約書を探してみましょう。売買契約書によって、取得費を計算することが節税の第一歩となります。

取得費の計算方法について、こちらのページで詳しく解説しています。

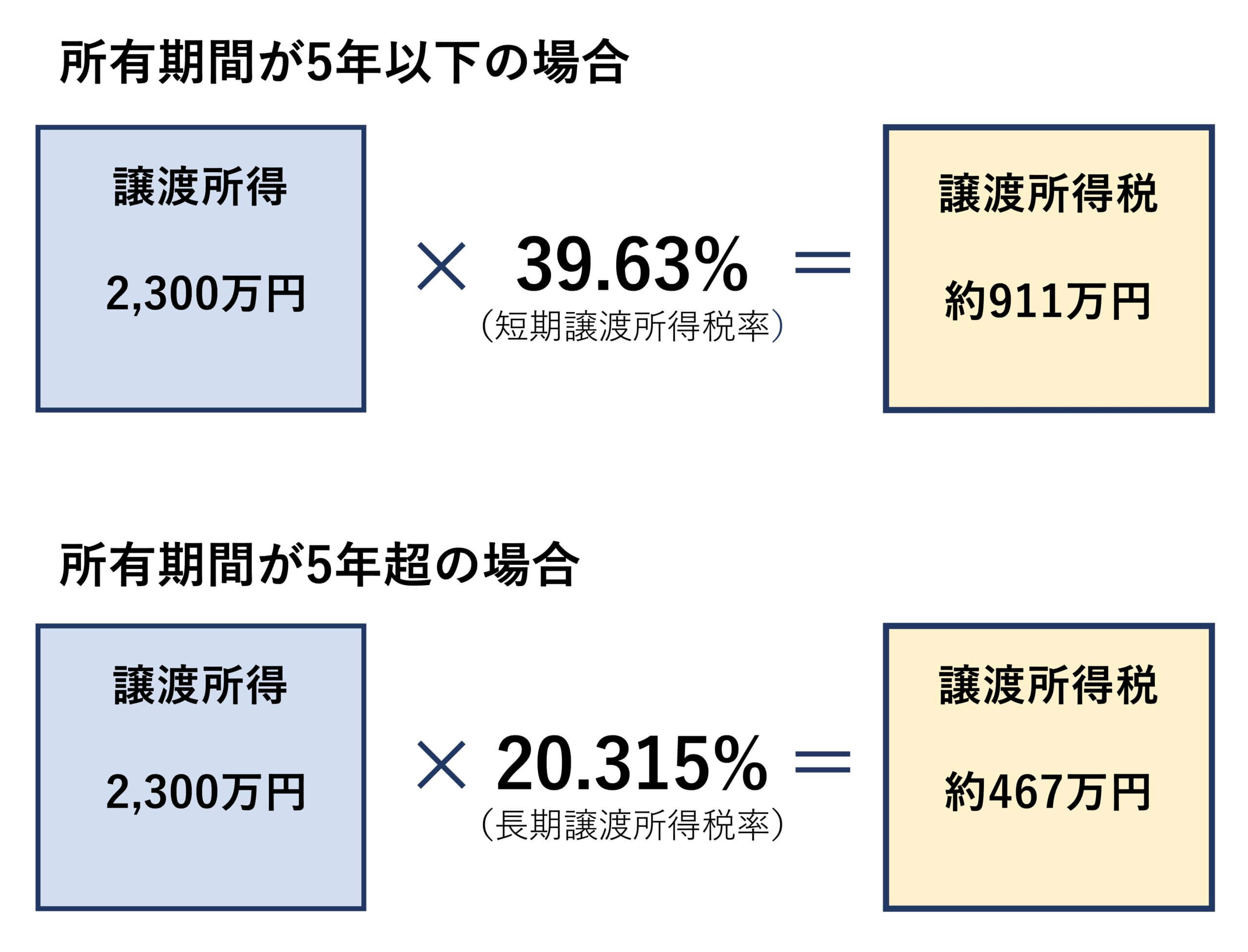

税率を乗じて税額を算出

譲渡所得の金額が算出できたら、所定の税率を乗算して譲渡所得税を算出できます。

税率は所有期間によって異なるので、こちらで詳しく解説します。

具体的には、以下の通りです。

| 税率 | |||||

| 区分 | 所有期間 | 所得税 | 住民税 | 復興所得税 | 合計 |

| 短期譲渡所得 | 5年以下 | 30% | 9% | 0.63% | 39.63% |

| 長期譲渡所得 | 5年超 | 15% | 5% | 0.315% | 20.315% |

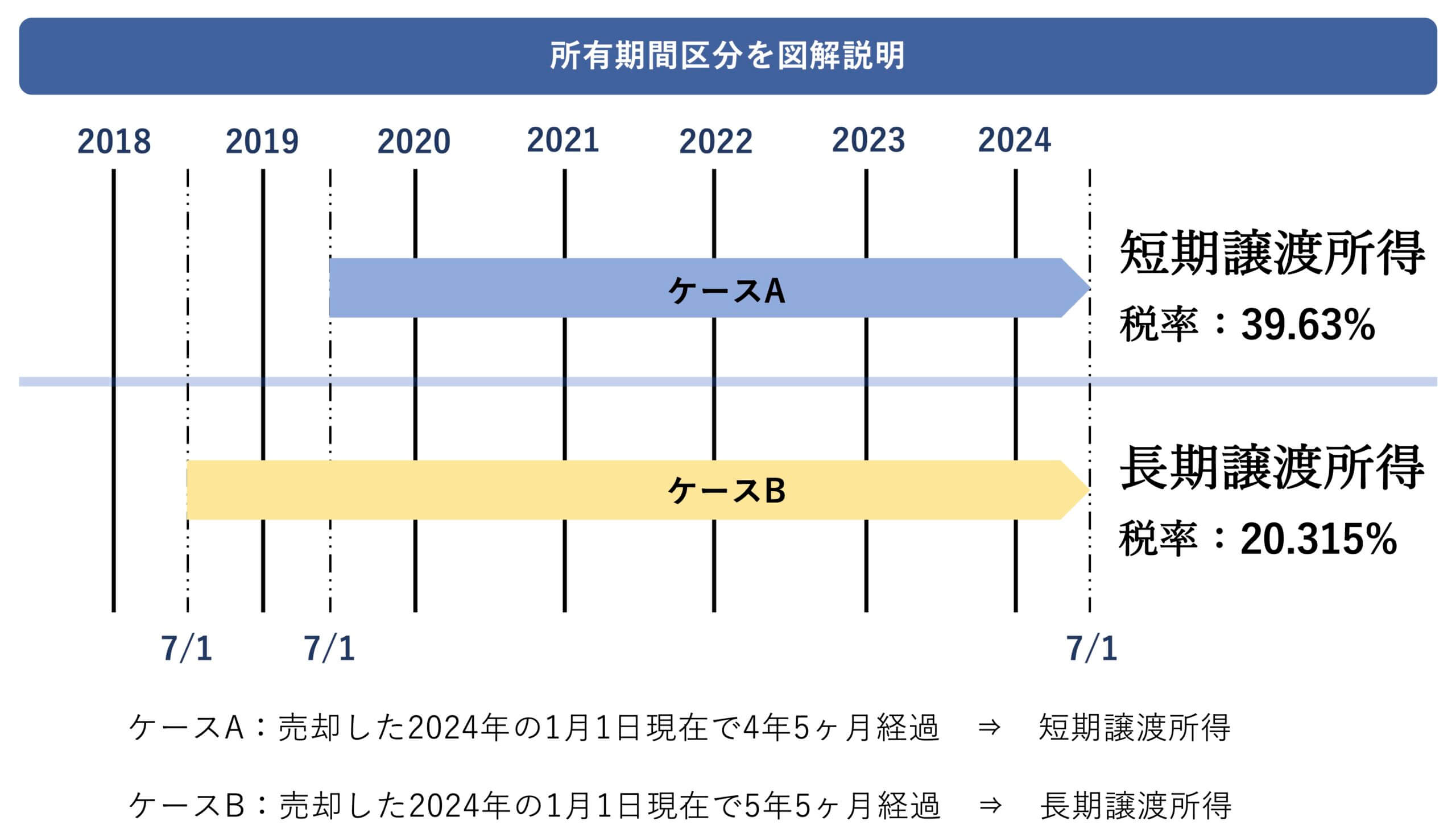

譲渡した不動産の所有期間が、譲渡した年の1月1日現在で5年を超える場合は長期譲渡所得、5年以下の場合は短期譲渡所得となり、それぞれの税率によって所得税・住民税が課税されます。

長期譲渡所得となるのか、短期譲渡所得が重要な分かれ目となるため、具体的に次の図解で説明します。

相続により取得した不動産については、亡くなった人がその不動産を購入した時期を引き継いで計算することになります。したがって所有期間が5年を超えるかどうかの判定は、亡くなった人の所有期間を含めて計算することになります。

3,000万円特別控除を適用するための8つ条件と注意点

3,000万円特別控除は、大きな節税効果がある特例ですが、誰でも適用されるわけではありません。

適用するためには、「居住用財産の3,000万円特別控除」と「相続空き家の3,000万円特別控除」という2種類ある3,000万円特別控除の適用条件をそれぞれ確認する必要があります。

- 居住用財産の3,000万円特別控除・・・売却する家が居住用のマイホームであることが前提となる特例

- 相続空き家の3,000万円特別控除・・・売却する家が相続した空き家であることが前提となる特例

もし、適用条件を確認せずに「3,000万円特別控除が適用されるだろう」という思い込みで売却を進めてしまった場合、想定外の税金の支払いが発生してしまうことも珍しくありません。

実際、相続空き家の3,000万円特別控除には「相続があった日から3年を経過する日の属する年の12月31日までの売却であること」といった適用条件があるにもかかわらず、期間が過ぎてから売却をした場合、相続空き家の3,000万円特別控除は適用されません。

そのため、2種類ある3,000万円特例控除の適用条件と注意点を確認していきましょう。

居住用財産の3,000万円特別控除(マイホームを売却した場合)

売却する家が居住用のマイホームであることが前提の「居住用財産の3,000万円特別控除」について下記のチェック表で8つの適用条件を確認していきましょう。

たかの

たかの

このように8つの適用条件があるものの不動産売却では、さまざまな状況が想定されます。

そのため、状況に応じた注意点をまとめました。

-

- 土地や建物を共有している場合

土地や建物を共有している場合、3,000万円特別控除の対象かどうかは共有者ごとに判断されます。共有者はそれぞれで確定申告をする必要があります。

-

- 店舗や賃貸併用の場合

建物の一部が店舗になっている場合や住んでいる建物の一部を賃貸として貸し出している場合も、3,000万円特別控除の対象となります。ただし、この場合は自身の居住のために使用していた部分に限り適用されます。

-

- 仮住まいの場合

別荘や仮住まい、一時的な目的だけで入居した建物は、居住用とは判断されません。またこの3,000万円特別控除を使う目的だけに、住み始めたと認められる建物も対象外です。

居住用財産の3,000万円特別控除の特例について、詳しくは国税庁のサイトを確認下さい。

相続空き家の3,000万円特別控除(相続した空き家を売却した場合)

続いて、売却する家が相続した空き家であることが前提の「相続空き家の3,000万円特別控除」について下記のチェック表で8つの適用条件を確認していきましょう。

たかの

たかの

※被相続人とは、財産を遺して亡くなった方のことを言います。

不動産売却における状況は、お客様ごとで異なることから、8つの適用条件以外に注意が必要な点を下記にまとめました。

-

- 兄弟で相続した空き家を売却した場合

兄弟で2分の1ずつの持分で空き家を相続した場合、それぞれが3,000万円を限度額とし、売却益の全部について、3,000万円特別控除の対象となります。

ただし、被相続人(亡くなった方)の建物と土地の両方を引継いで売却することが条件ですので、長男が土地を、次男が建物それぞれ相続していた場合は、この兄弟はどちらも3,000万円特別控除の対象となりません。

-

- 既に相続により一部を取得していた場合

数年前に実家の持分の2分の1を既に相続により取得し、今回残り2分の1を取得した場合、今回相続した持分2分の1のみが3,000万円特別控除の対象となります。

相続空き家の3,000万円特別控除の特例について、詳しくは国税庁のサイトを確認下さい。

申告方法や必要書類

3,000万円特別控除を適用して計算した結果、税額が0円になったとしても確定申告をすることが適用を認めてもらえる前提条件になっています。

3,000万円特別控除を適用して計算した結果、税額が0円になったとしても確定申告をすることが適用を認めてもらえる前提条件になっています。

もし、うっかり忘れて申告をしないと、3,000万円特別控除の適用は認められませんので、売却する不動産が適用条件に当てはまったら、申告準備を進めていきましょう。

ここでは、しっかり3,000万円特別控除を受けるための必要書類や手続きについてご紹介します。

確定申告を行おう

3,000万円特別控除を利用するためには、不動産を売却した翌年の2月16日~3月15日の間に確定申告をする必要があります。(感染症対策などにより期間が変更される可能性があります。)

例えば、令和6年のうちに売却したのであれば、令和7年の2月16日~3月15日の間に確定申告を行わなければなりません。

譲渡所得税は分離課税になるため、一般の給与所得とは別に申告する必要があります。

なお、3,000万円特別控除を利用しない場合でも、譲渡所得が発生した場合は、確定申告をしなければなりません。

必要書類

「居住用財産の3,000万円特別控除」と「相続空き家の3,000万円特別控除」では、確定申告に必要な書類が異なります。

そのため、共通する必要書類と異なる必要書類に分けて説明していきます。

まず、共通する必要書類は下記の7種です。

| 共通する必要書類 |

||

| 必要書類 | 取得先 | |

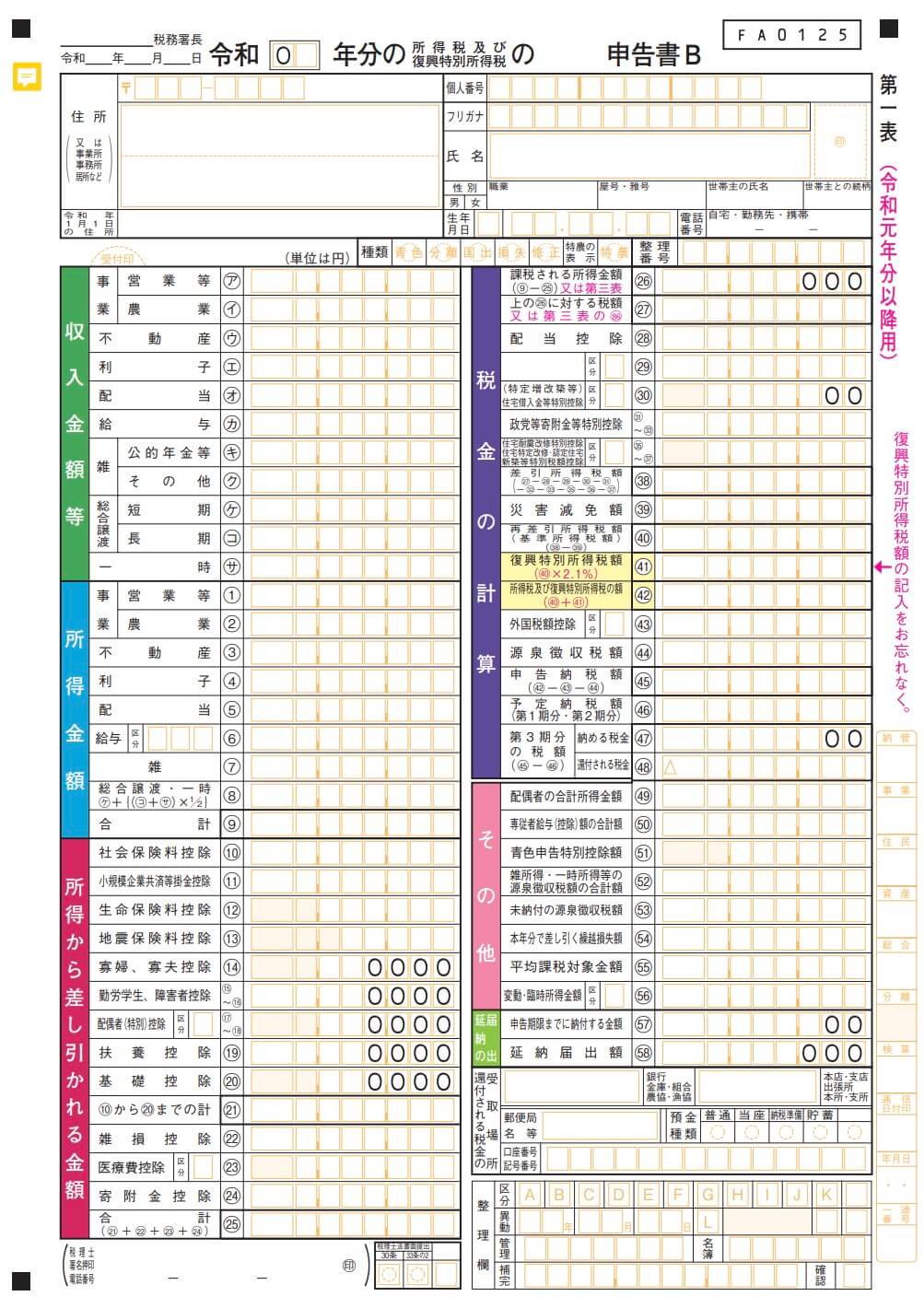

| 1 | 確定申告書の用紙(申告書B ・申告書第三表(分離課税用)) | 税務署 |

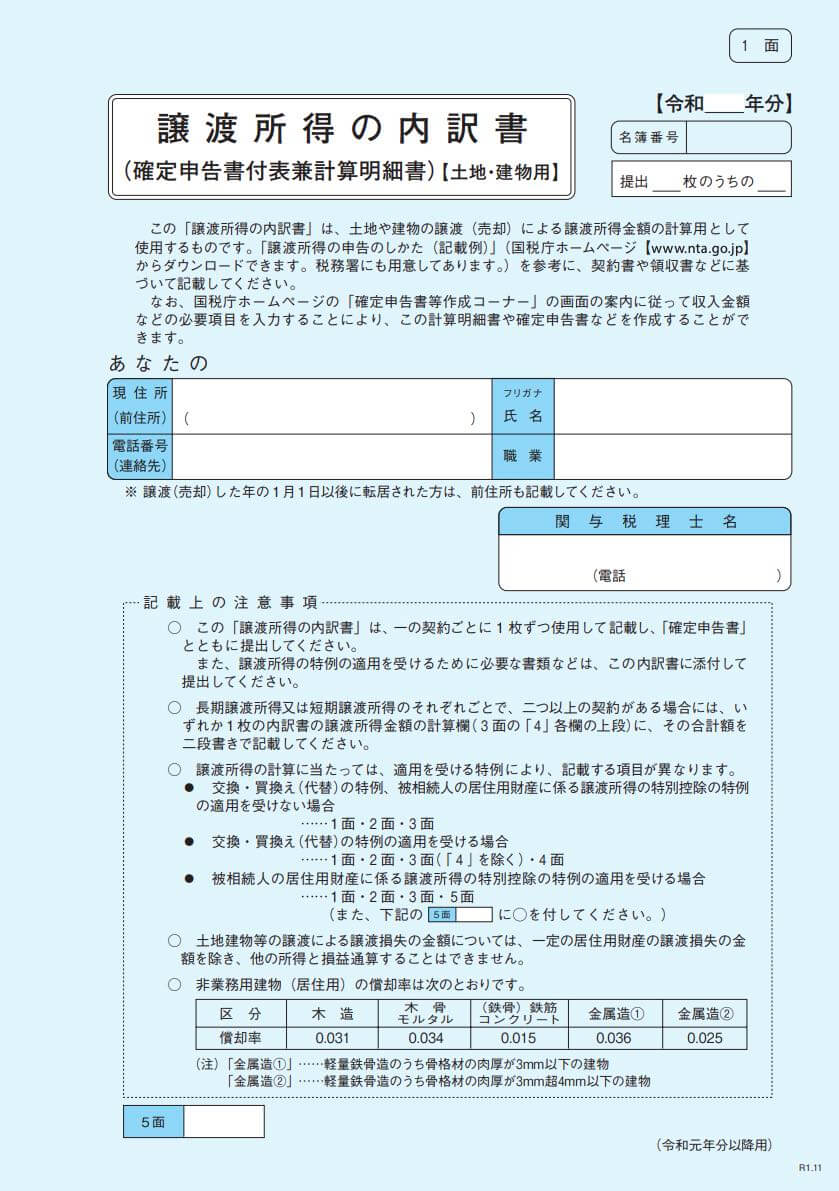

| 2 | 譲渡所得の内訳書(確定申告書付表と計算明細書) | 税務署 |

| 3 | 購入時の売買契約書(写し) | 不動産購入時に取得済み |

| 4 | 購入時の諸費用の領収証(写し) | 不動産購入時に取得済み |

| 5 | 譲渡時の売買契約書(写し) | 不動産売却時に取得済み |

| 6 | 譲渡時の諸費用の領収証(写し) | 不動産売却時に取得済み |

| 7 | 譲渡した土地・建物の登記事項証明書 | 法務局 |

確定申告をする際に必要な申告用紙です。

確定申告書の用紙には、申告書A・申告書B・第三表・第四表という様式がありますが、不動産売却して確定申告するときは申告書Bと申告書第三表(分離課税用)を使います。

確定申告書の用紙

不動産の売却における収支(譲渡所得)を詳細に記入する書類です。

不動産を売却した場合の確定申告では、提出が義務付けられています。

譲渡所得の内訳書

購入時の契約書等で取得費を証明できない場合には、概算取得費として「今回の売買金額の5%」という極めて低い金額しか費用として認められず、税額が大幅に上がってしまう可能性があるため、節税対策において非常に重要な書類です。

建物の解体や荷物を処分する際に、紛失してしまう方が多くいます。売却を思い立ったら、まず購入時の売買契約書を探しましょう。

売却した不動産を取得した際、支払った費用(取得費)を確認するための書類です。

支払った費用(取得費)として、認められる領収証は以下の5つです。

- 取得時の仲介手数料

- 取得時の売買契約書に貼付した印紙税

- 登録免許税や司法書士への報酬

- 不動産取得税

- 建物等の取壊し費用

領収証を紛失して取得費を確認できない場合には、税額が上がってしまいます。

節税対策として重要となるので、出来るだけ多く探しましょう。

不動産の売却金額(譲渡価額)を確認するための書類です。

売却した不動産の売買契約時に不動産業者から受け取っています。

紛失した場合は、不動産業者で譲渡時の売買契約書(写し)を保管してあるので、再発行してもらいましょう。

不動産を売却した際、支払った費用(譲渡費用)を確認するための書類です。

支払った費用(譲渡費用)として、認められる領収証は以下の5つです。

- 譲渡時の仲介手数料

- 譲渡時の売買契約書に貼付した印紙税

- 土地測量・境界明示の費用

- 登録免許税や司法書士への報酬

- 建物等の取壊し費用

領収証を紛失して譲渡費用を確認できない場合には、税額が上がってしまいます。

節税対策として重要となるので、出来るだけ多く探しましょう。

不動産の権利の動きが記載されている書類です。

所有していた不動産を売却したことを確認するために必要になります。

続いて、それぞれで異なる必要書類は下記の3種です。

| 異なる必要書類 |

|||

| 必要書類 | 居住用財産の3,000万円特別控除 | 相続空き家3,000万円特別控除 | |

| 1 | 戸籍の附票(写し) | ◯ | - |

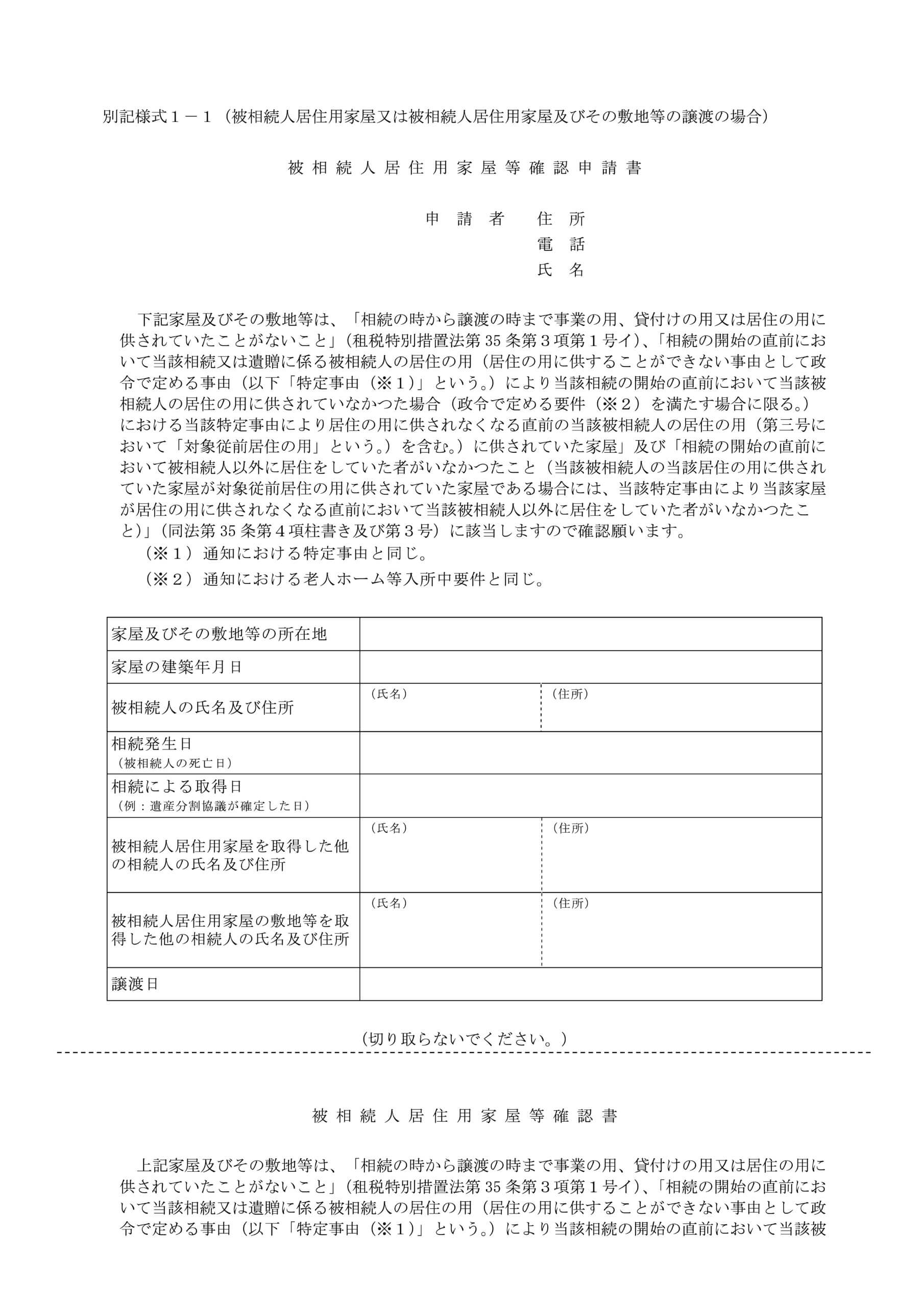

| 2 | 被相続人居住用家屋等確認書 | - | ◯ |

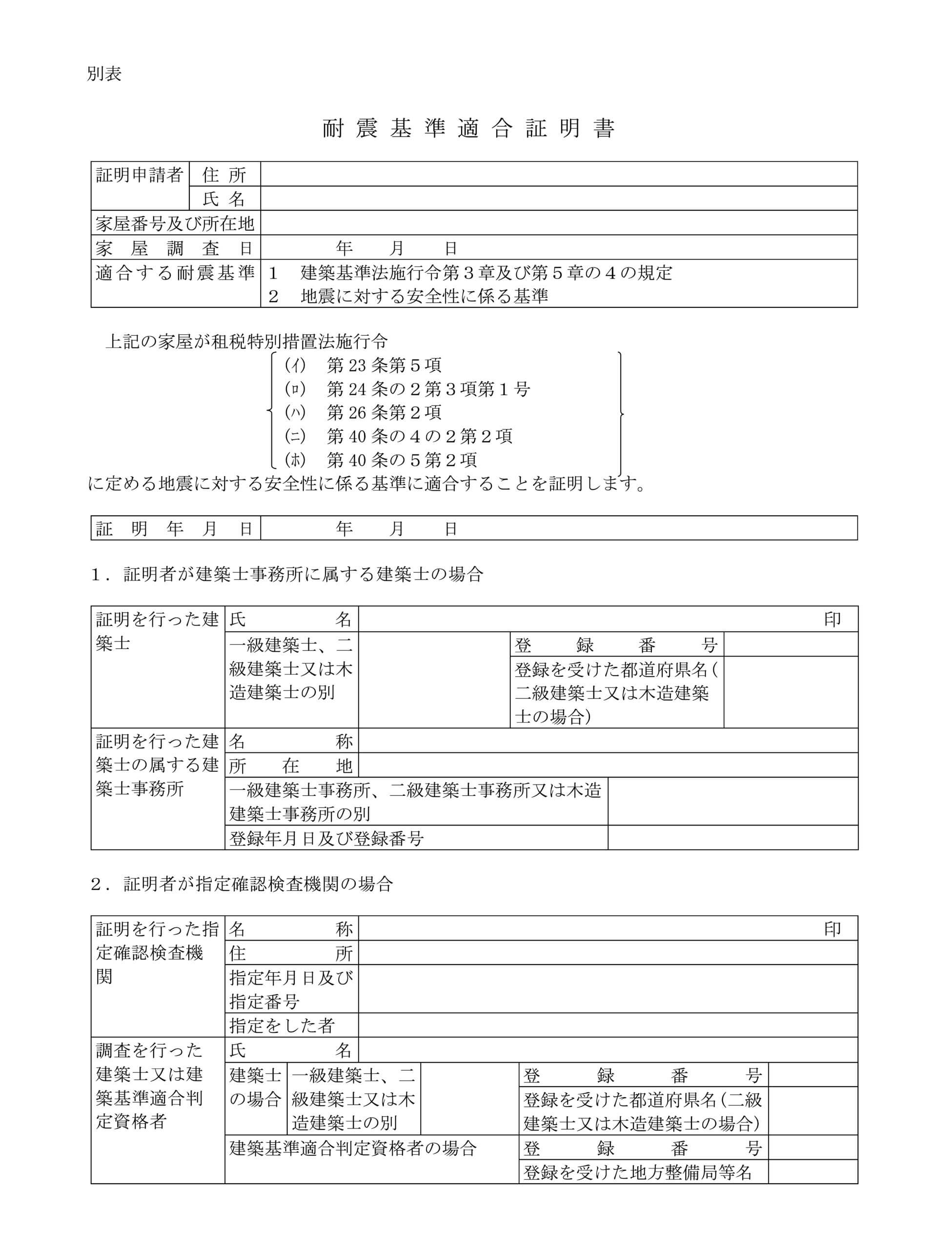

| 3 | 耐震基準適合証明書又は建設住宅性能評価書 | - | ◯ |

売買契約締結日の前日において、住民票に記載されている住所と売却した不動産の所在地が、異なる場合に必要な書類です。

居住していたことを証明する書類ですので、譲渡した日から2ヶ月を経過した後に交付された戸籍の附票(写し)が必要です。

本籍地を管轄する市区町村の役所で取得できます。

その際、手数料として1通につき300円かかります。

相続空き家の3,000万円特別控除の一定条件を満たしていることを市区町村が確認したことを証明するために必要な書類です。

相続した空き家の所在する市区町村の建築課で申請できます。

申請をしてから交付まで数日〜1週間程度かかります。そのため、確定申告時期を考慮し、早めに申請しておきましょう。

被相続人居住用家屋等確認書の申請について詳しくは、国土交通省のサイトをご確認下さい。

被相続人居住用家屋等確認書

建物の耐震性が建築基準法で定められた耐震基準を満たしているかを証明するために必要な書類です。

しかし、建物を解体して売却した場合は不要となります。

耐震基準適合証明書

建設住宅性能評価書

売却完了してから確定申告まで期間が空くため、緊張の糸が切れ、領収証などの必要書類を処分してしまうことがあります。

処分してしまわないよう、売却後すぐに確定申告に必要な書類を準備し、売却した翌年の2月16日に備えましょう。

みんなの不動産売却体験談

併用するとお得なその他の特例

より節税効果を高めるために、他の特例も併用したいところです。

しかし、様々ある特例がすべて利用できるわけではなく、3,000万円特別控除と併用できる特例と併用できない特例があります。

ここでは、併用できるものの中でも特に利用頻度の高い特例と、3,000万円特別控除とは併用できない特例を確認していきましょう。

居住用財産の3,000万円特別控除(マイホームを売却した場合)

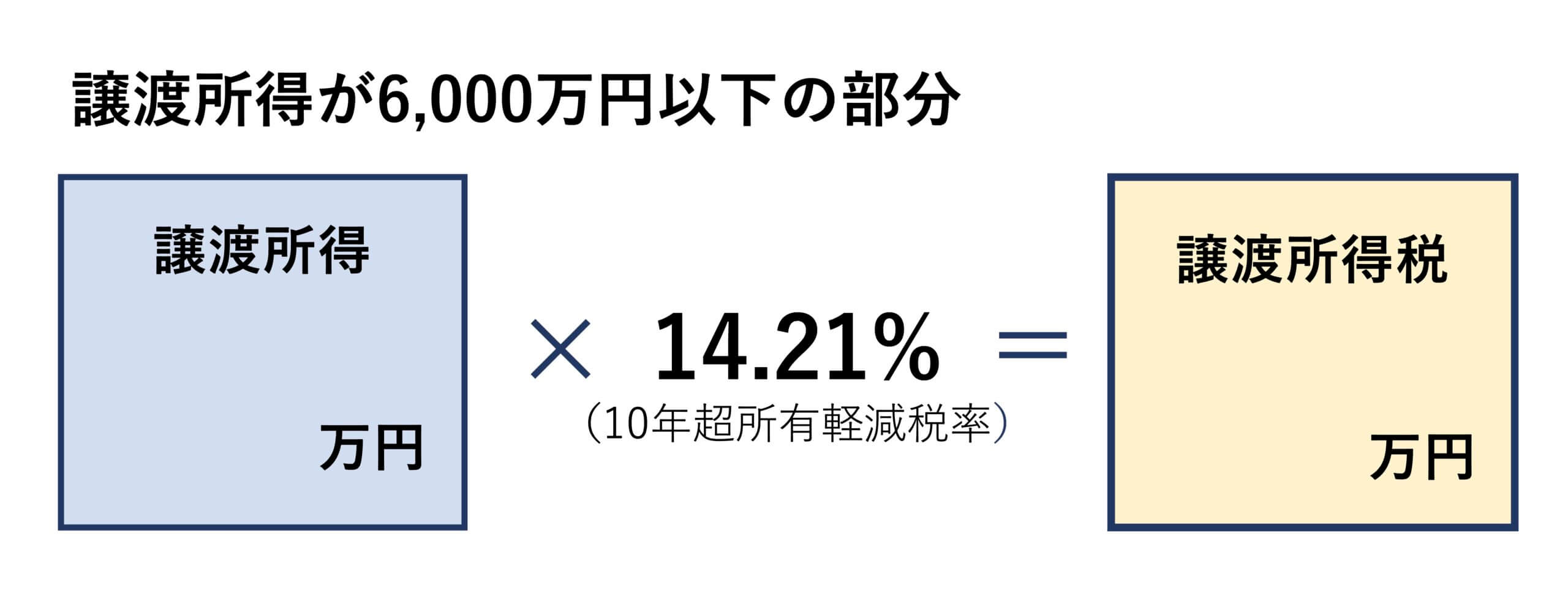

10年超所有軽減税率の特例と併用できます。

10年超所有軽減税率の特例とは、マイホームを売った時に所有期間が10年を超えていた場合に、譲渡所得税に軽減税率を適用することができる特例です。

居住用財産の3,000万円特別控除を適用しても、譲渡所得がプラスになってしまう場合、売却益(譲渡所得)6,000万円以下の部分が譲渡所得税率14.21%となります。

例:譲渡所得が6,000万円で、所有期間10年以上の場合

譲渡所得税は(6,000万円 - 3,000万円) × 14.21% = 426万円となります。

10年超所有軽減税率の特例について、詳しくは国税庁のサイトを確認下さい。

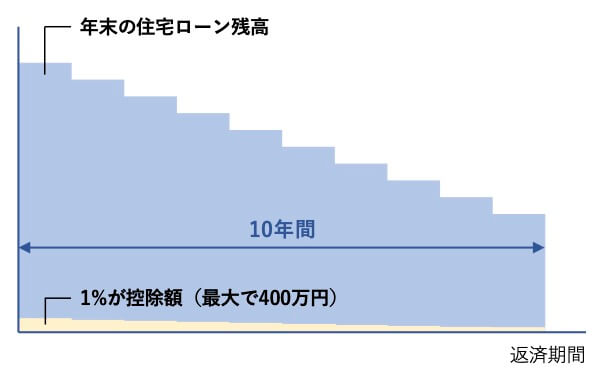

住宅ローン控除とは併用できません。

住宅ローン控除とは、住宅ローンを利用して住宅を購入した場合に、年末時点での住宅ローン残高の1%が入居時から10年間に渡って、所得税や住民税から控除される特例です。

売却時の3,000万円特別控除と、これから購入する住宅の住宅ローン控除をどちらがお得になるかケースバイケースです。まずは、ご自身の住宅に3,000万円特別控除が適用されるかどうかを確認したうえで、住宅ローン控除とどちらがお得になるかを考えてみましょう。

住宅ローン控除について、詳しくは国税庁のサイトを確認下さい。

相続空き家の3,000万円特別控除(相続した空き家を売却した場合)

- 居住用財産の3,000万円控除

- 住宅ローン控除

どちらもこれまでに説明をしてきた特例ですので、特例内容の説明は行いません。

しかし、併用する際の注意点まとめました。

- 居住用財産の3,000万円特別控除を同一年内に併用する場合は、2つの特例を合わせて3,000万円が控除限度額となります。

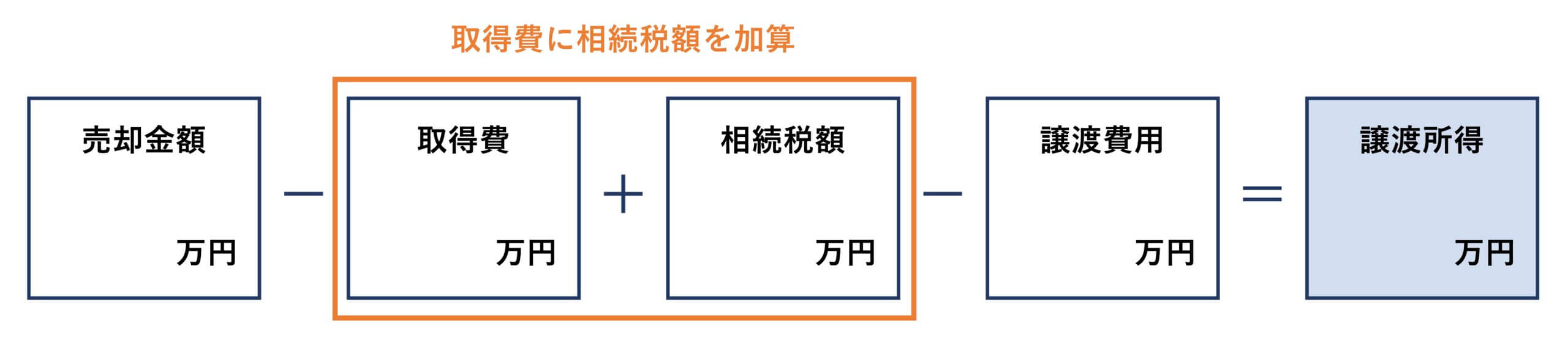

取得費加算の特例とは併用できません。

取得費加算の特例とは、相続した財産を3年10ヶ月以内に売却したときに、相続税のうち一定額を所得計算上の取得費に加えることにより、譲渡所得税を軽減できる特例です。

売却時に3,000万円の特別控除と取得費加算の特例で、どちらがお得になるかはケースバイケースです。

まずは、相続空き家の3,000万円特別控除が適用されるかどうかを確認したうえで、どちらがお得になるかを考えてみましょう。

ご自身での判断が難しい場合や、計算結果が正しいかが心配な場合は、専門家である不動産会社へ相談することをお勧めします。

取得費加算の特例について、詳しくは国税庁のサイトを確認下さい。

まとめ

- 不動産売却を始める前に、3,000万円特別控除の適用条件を確認しておく

- 特例ごと適用期限があるため、不動産売却にかかる時間を考慮して計画的に進める

- 不動産を売却した翌年の2月16日~3月15日の間に確定申告をする

- 併用できる特例は限られている

今回は、節税効果の高い3,000万円特別控除の計算方法や適用条件などについて紹介しました。

売却する不動産が3,000万円特別控除の適用対象となる場合には、積極的に利用を検討してみてください。また、適用条件から外れる方でも購入時の売買契約書が残っていれば、節税できることも確認できました。

不動産の売却で賢く節税するために、しっかりとお客様自身で知識を増やすことも大切です。しかし、1人で全部行おうとすると、限界があります。

そのため、お客様に合った適切な提案をしてくれる不動産会社は、不動産の売却においてとても重要なパートナーになります。

逆に、3,000万円特別控除の適用条件を詳しく知らない不動産会社を選んでしまった場合、損をしてしまうことになりかねません。

不動産の売却を成功させるためにも、不動産会社からの提案が適切な根拠のあるものなのかを見分け、信頼できる不動産会社を見つけることをお勧めします。