「不動産売却で支払う税金を安く抑えたい」と思っていても、どんな方法で節税すればいいか知っている人は少ないでしょう。

節税の第一歩は、ズバリ、購入時の売買契約書等を探して取得費を把握することです。

なぜなら、同じ金額で売却した不動産でも、取得費が証明できたか否かによってかかる譲渡所得税が大きく変わるからです。

例えば、両親が2,000万円で購入した土地を相続して3,000万円で売る場合、購入時の売買契約書があれば支払う税金は120万円で済みますが、契約書が無いと530万円もかかってしまいます。

このように、購入時の売買契約書等を探して取得費を把握することは、節税においてとても大切です。

ところが、相続した実家の遺品整理をした際など不要だと思って書類をすべて処分してしまう方が意外と多く、実際に私もそうしたお客様からのご相談をよくいただきます。

そこで今回は、お客様自身で取得費を把握できるよう計算方法や取得費証明に関わる大切な書類について、そして取得費を証明する書類が無い場合の対策をまとめてみました。

さらに、利用できると得する税金の控除特例も説明していますので、参考にしてみてください。

アイさん

アイさん

たかの

たかの

もくじ

譲渡所得の計算に必要な取得費とは

譲渡所得税の計算に必要な取得費とは、土地や建物を購入するためにかかった費用の合計です。

譲渡所得税は、以下のように計算されます。

-scaled.jpg)

| 【売却金額 - 取得費 - 譲渡費用 】× 税率 = 譲渡所得税 |

一見すると大変そうに思える税金の計算ですが、案外簡単です。

この計算式の売却金額 - 取得費 - 譲渡費用の部分を譲渡所得と言います。

譲渡所得は売却金額から購入時にかかった費用(取得費)と売却時にかかった費用(譲渡費用)を差引いた純粋な利益を示した部分です。そして、この譲渡所得に決められた税率を掛ければ計算完了です。

上図の計算式から分かるように取得費が大きければ譲渡所得は発生しませんし、または発生する場合でもその金額を抑えることができます。

そのため、取得費に計上できるものを把握して取得費を大きくすることが節税につながります。

例えば、2,000万円で購入した土地を3,000万円で売却した場合、売却金額から取得費と譲渡費用(経費)を差引くと600万円の譲渡所得が発生します。

しかし、購入代金以外にかかった費用があるにも関わらず、計上しなかった場合は800万円の譲渡所得が発生し、無駄に税金を払うこととなります。

そのため、取得費に加算できるかかった費用の確認も欠かせません。

購入代金以外に取得費に加算できるもの

土地の購入代金や建築費用に加えて、次の8つがかかった費用として取得費に含まれます。

- 土地の購入代金

- 建物の建築費用

- 購入時の仲介手数料

- 購入時に納めた登録免許税・不動産取得税・印紙税

- 借主を立ち退かせるために支払った立退料

- 土地の造成費用

- 土地の測量費

- 所有権などを確保するために要した訴訟費用

- 土地の利用が目的であったと認められる場合の建物の購入代金や取壊しの費用

- 土地や建物を実際に使用開始する日までの期間に対応する部分の利子

たかの

たかの

取得費の計算方法と具体的な計算例

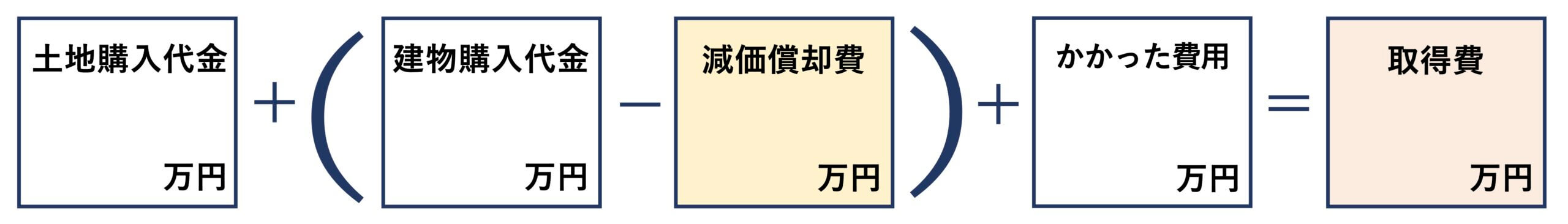

取得費は次のように求めます。

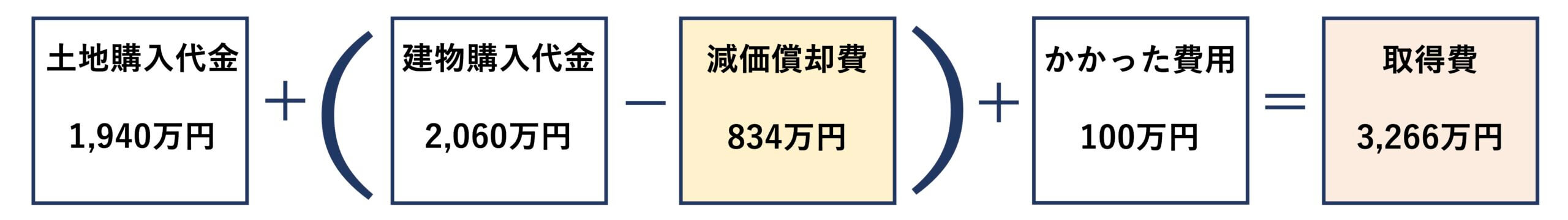

| 土地購入代金 +【建物購入代金 - 減価償却費 】+ かかった費用 = 取得費 |

この計算式から分かるように、土地購入代金はそのまま取得費になりますが、建物購入代金はそのまま取得費になるわけではありません。

期間が経過することによって価値が減少していく建物は、建物購入代金から減価償却費を差し引く必要があるのです。

このように取得費の計算では、土地と建物では計算が異なることを注意して取得費の計算を進めましょう。

減価償却とは、時間経過とともに劣化していく不動産の正確な価値を表すために、毎年決まった割合で減価償却費という費用を計上していく概念です。

減価償却費を簡単に言えば建物の劣化費用であり、建物購入代金や建物購入にかかった費用から減価償却費を差し引くことで、現在の建物の価値を計算することができます。

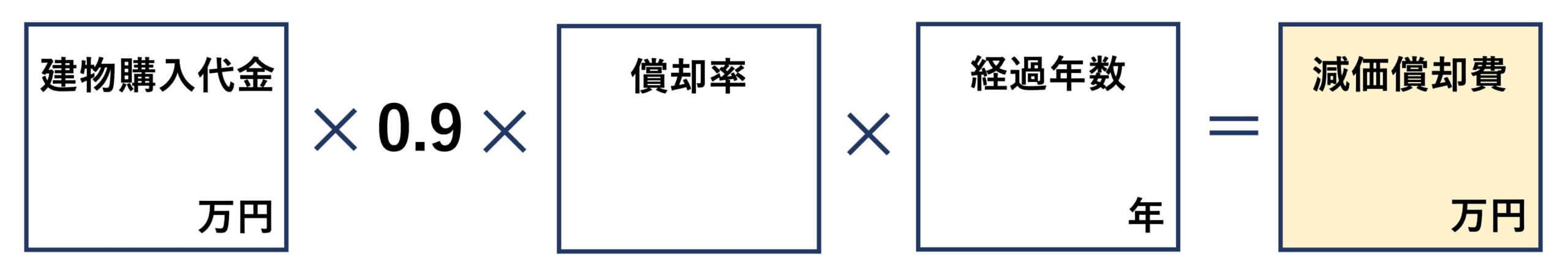

減価償却費の求め方

前述の通り、建物がある場合は、建物購入代金から減価償却費を差し引く必要があります。

ここでは減価償却費の中でも利用頻度の高い非事業用(居住用)の減価償却費を解説していきます。

非事業用(居住用)とはマイホームやセカンドハウスのことで、そうした建物の減価償却費は以下のように計算されます。

| 建物購入代金 × 0.9 × 償却率 × 経過年数 = 減価償却費 |

償却率と経過年数について、こちらで詳しく解説します。

建物構造によって償却率が決まってきます。非事業用の各構造についての償却率は以下のとおりです。

| 非事業用(居住用)の償却率 |

||

| 建物構造 | 償却率 | |

| 木造 | 0.031 | |

| 木骨モルタル | 0.034 | |

| 鉄骨 | 骨格材の肉厚3mm以下 | 0.036 |

| 骨格材の肉厚3mm超4mm以下 | 0.025 | |

| 骨格材の肉厚4mm超 | 0.020 | |

| 鉄筋コンクリート | 0.015 | |

例えば、築15年の中古住宅を購入し、5年間保有した場合には経過年数は20年ではなく「5年」で計算します。

経過年数は、6ヶ月以上の端数が出た場合は1年と計算し、6ヶ月未満の端数が出た場合は切捨てとなります。

事例に応じた計算例

基本的な計算式を確認できたところで、具体的な計算例を参考にしながら、穴埋め式にしている空欄に金額を入れて計算していきましょう。

取得費の計算事例として、相談件数の多い2つの事例を紹介します。

- 一戸建てを売却する場合

- マンションを売却した場合

一戸建てを売却する場合

建物購入代金:1,500万円

取得にかかった費用:200万円

構造:木造

経過年数:30年

建物がある場合は、まず減価償却費から計算を始めます。

建物購入代金1,500万円に0.9と償却率(0.031)と経過年数(30年)をかけて減価償却費は1,255万円となります。

減価償却費が計算できたところで、取得費の計算ができるようになります。よって取得費は以下のように求められます。

一戸建てを売却する場合は、建物購入代金1,500万円から減価償却費1,255万円を引いてから、土地購入代金(2,000万円)やかかった費用(200万円)を足すと、取得費は2,445万円となります。

マンションを売却する場合

取得時の消費税:60万円

取得にかかった費用:100万円

構造:鉄筋コンクリート造

経過年数:30年

売買契約書が手元にあっても、マンションや建売住宅など土地と建物の価格が分かれていないケースもあります。

この場合には、まず土地と建物それぞれの購入代金を計算します。計算方法に特別な決まりはありませんが、ここでは最も計算しやすい消費税から購入代金を逆算する方法を利用します。

建物購入代金 =(消費税 ÷ 購入時の税率)+ 消費税

2,060万円 =(60万円 ÷ 3%)+ 100万円

土地購入代金 = 土地・建物の合計購入代金 - 建物購入代金

1,940万円 = 4,000万円 - 2,060万円

消費税率は購入時の税率で計算します。

・1989年(平成元年)4月1日〜1997年(平成9年)3月31日 ・・・3%

・1997年(平成9年)4月1日〜2014年(平成26年)3月31日・・・5%

・2014年(平成26年)4月1日〜2019年(令和元年)9月30日・・・8%

・2019年(令和元年)10月1日〜・・・10%

土地と建物それぞれの購入代金が確認できたら、これまでと同じように建物の減価償却費から計算を始めます。

建物購入代金2,060万円に0.9と償却率(0.015)と経過年数(30年)を掛けて減価償却費は834万円となります。

その後の計算も一戸建ての場合と同様ですので、よって取得費は以下のように求められます。

マンションを売却する場合は、建物購入代金2,060万円から減価償却費834万円を引いてから、土地購入代金(1,940万円)やかかった費用(100万円)を足すと、取得費は3,266万円となります。

取得費が不明だと譲渡所得税が高額になる

取得費が不明な場合は、譲渡所得税が高額になる可能性が高くなります。

購入当時の契約書や領収証の紛失で土地・建物の取得費が分からなかったり、実際の取得費が売却金額の5%よりも少ないときは、売却金額の5%を概算取得費として計算するからです。

たかの

たかの

例えば、3,000万円で売却する土地や建物の購入時の金額が分からない場合の概算取得費は、3,000万円 × 5% = 150万円となります。

実際に、30年前に両親が2,000万円で購入した土地を、3,000万円で売ったケースを見てみましょう。取得費が証明できたか否かによって、下記の図解のように譲渡所得が大きく異なります。

このように、両親から相続を受けた不動産を売却する場合は、取得費が不明となるケースが多いので注意が必要です。

購入当時の売買契約書の重要性を知らず、「実家の遺品整理をした際に、不要だと思って売買契約書等はすべて処分してしまった!」なんてことになれば、無駄な税金を支払うことになります。

このような事態に陥らないよう、不動産売却を開始する前に、取得費を証明する3つの書類を探しておきましょう。

- 土地の売買契約書

- 建物の売買契約書又は請負契約書

- 領収証

取得費が分からない場合の不動産売却時の節税方法

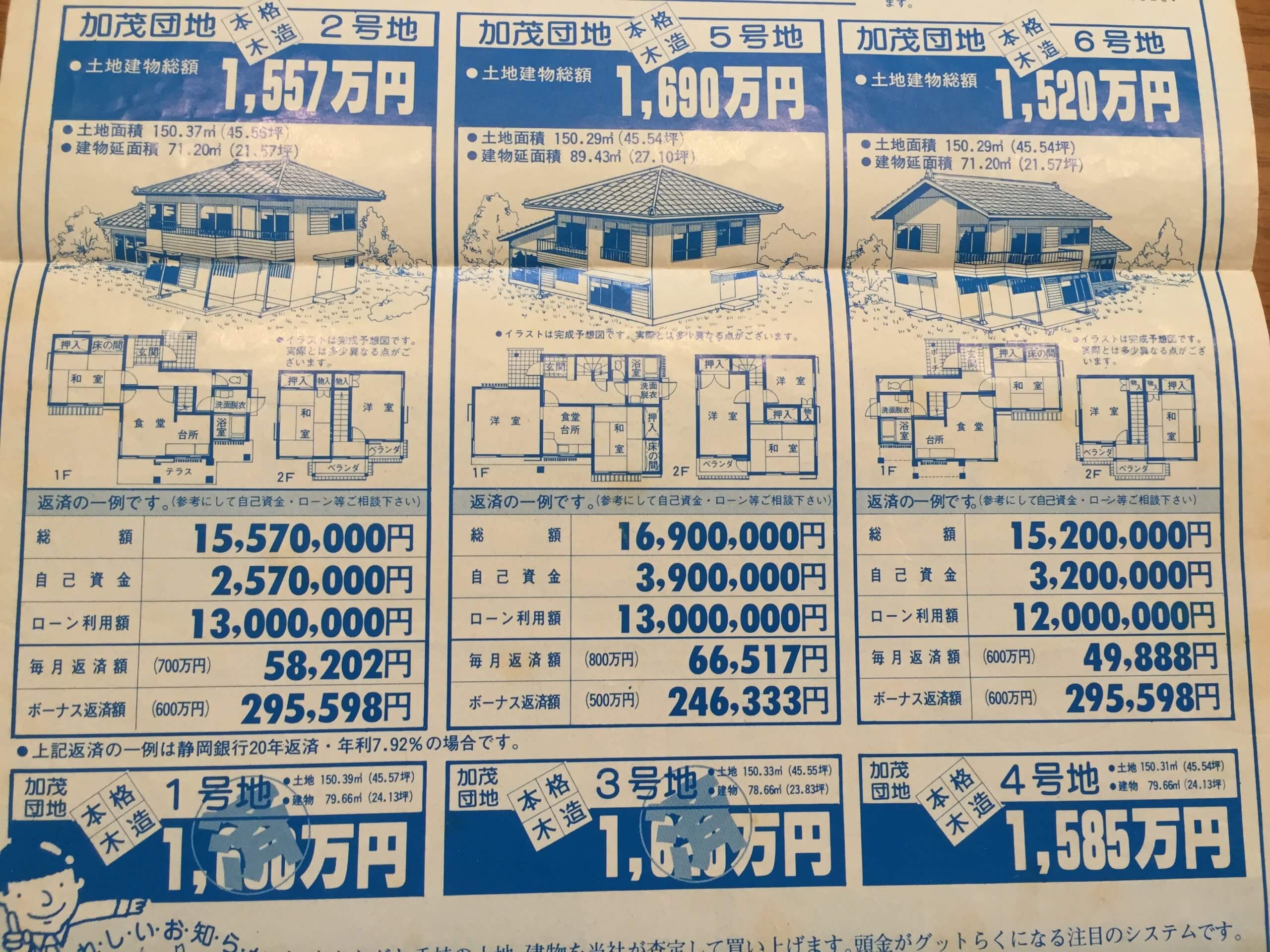

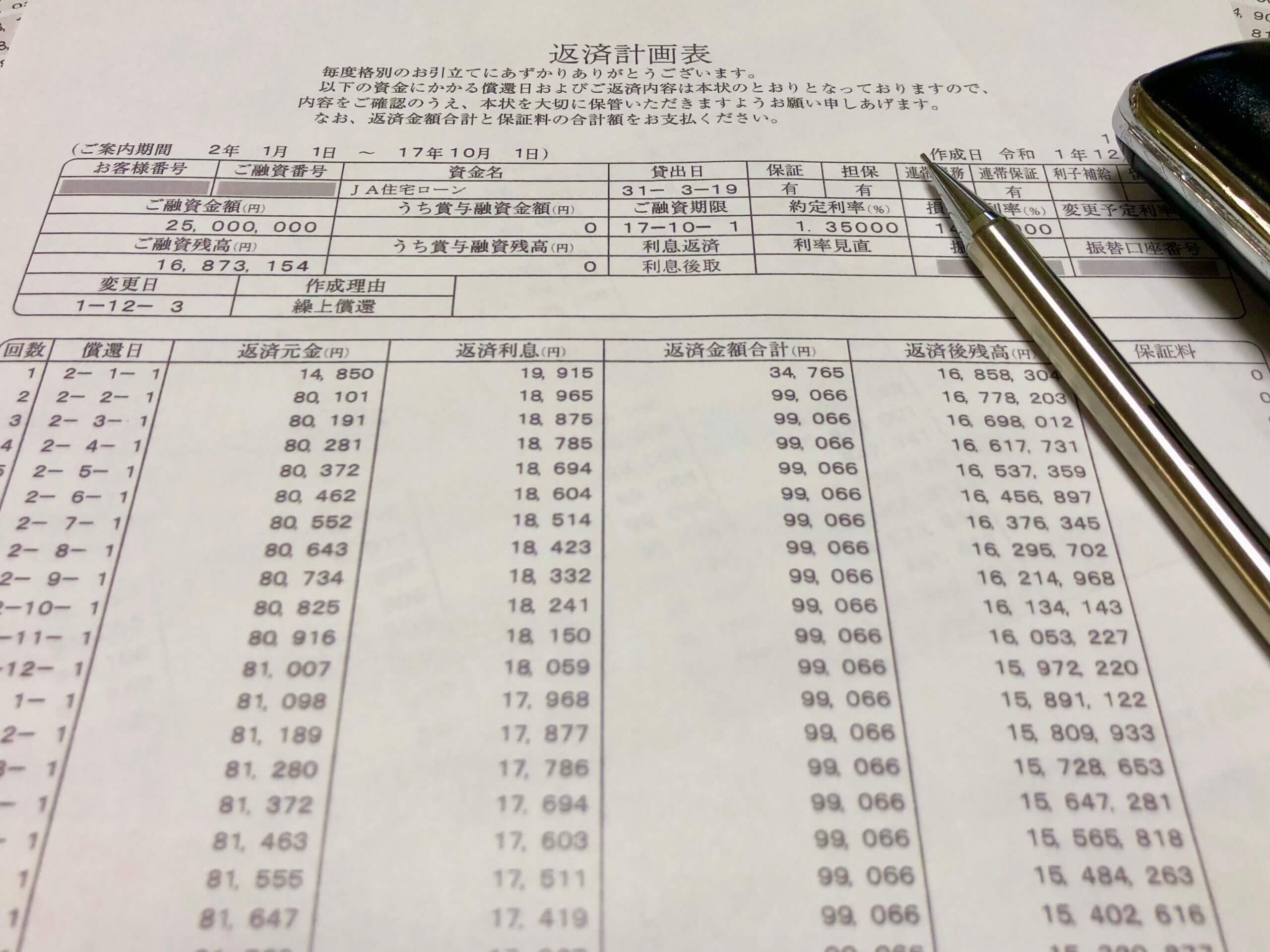

もし、売買契約書や領収証を紛失していた場合、下記の代替え書類5つを出来るだけ多く探しましょう。

- 通帳の出金履歴

- 住宅ローンの金銭消費貸借契約書や償還表

- 購入時のチラシや見積書

- 抵当権設定登記の債権額

- 仲介業者の計算明細書

代替え書類を基に税務署が客観的に見て、取得費の証明として妥当と判断すれば、その実額による計算が認められます。

代替え書類を準備すれば100%認められるという保証はありませんが、節税対策として重要となるので、出来るだけ多く探しましょう。

購入時のチラシ

ローン償還表

併用するとお得な取得費の特例

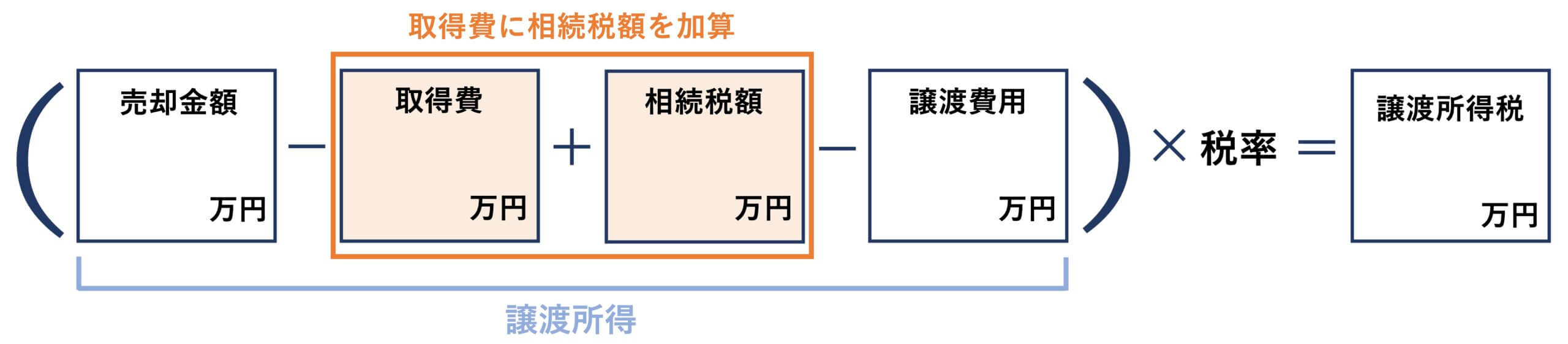

取得費を把握できたところで、より節税効果を高めるために、取得費に関係する以下の2種類の特例制度を確認していきましょう。

- 取得費加算の特例・・・相続税の一部を取得費に加算する特例

- 居住用財産の3,000万円特別控除・・・マイホームの売却に限り、3,000万円まで課税対象から除外する特例

取得費加算の特例

取得費加算の特例とは、相続した財産を3年10ヶ月以内に売却したときに、納めた相続税のうち一定額を譲渡所得計算上の取得費に加算することができる制度になります。

特に取得費が不明となるケースが多い、相続不動産の売却では譲渡所得税が高額となることから、取得費加算の特例の適用条件を確認して積極的に活用しましょう。

例:相続した1億円のうち、相続税評価額4,000万円の不動産を売却した場合。(相続税として1,000万円を納税済み)

取得費の加算できる金額は1,000万円 × 4,000万円 ÷ 1億円 = 400万円となります。

取得費加算の特例について、詳しくは国税庁のサイトを確認下さい。

居住用財産の3,000万円特別控除

居住用財産の3,000万円特別控除とは、マイホームを売却した際に得られた利益(譲渡所得)に対し、所有期間の長短に関係なく3,000万円まで課税対象から除外するという制度になります。

例えば、2,000万円で購入したマイホームを4,500万円で売却した場合、譲渡費用(経費)を差引くと2,300万円の譲渡所得が発生します。しかし、3,000万円特別控除を適用すると、譲渡所得は控除され、譲渡所得税を0円に抑えることができます。

たかの

たかの

このように大きな節税効果がある特例制度ですが、誰でも適用されるわけではありません。そのため、適用条件を確認して活用しましょう。

3,000万円特別控除の適用条件や申告方法について、こちらのページで詳しく解説しています。

みんなの不動産売却体験談

譲渡所得税以外に不動産売却で必要な費用

譲渡所得税を減らすために役に立つ取得費が確認できたら、不動産を売却する際にかかる費用も確認しておきましょう。

不動産の売却では大きなお金が動くので、譲渡所得税以外にも売却にかかる費用も高額です。

そのため、想定外の費用負担があれば、手取り額が減り、売却後の計画に影響を及ぼす恐れがあるからです。想定外の費用負担から手取り額が減り「ローンが完済できなかった」なんてことになりかねません。

そこで譲渡所得税以外にかかる費用12種類を以下の表で確認しましょう。

| 必ずかかる費用 | |||

| 費用項目 | 説明 | 金額 | |

| 1 | 譲渡所得税 | 不動産を売って得た利益にかかる税金 | 所有期間が5年以下:譲渡所得 ×(所得税30.93% + 住民税9%) 所期間が5年以上:譲渡所得 ×(所得税15.315% + 住民税5%) |

| 2 | 収入印紙代 | 契約書に貼付する収入印紙費用 | 1,000円 〜 6万円 |

| 3 | 必要書類発行費 | 印鑑証明書等の必要書類に発行費用 | 1,000円程度 |

| 4 | 仲介手数料 | 不動産仲介の成功報酬費用 | (売却金額 × 3% + 6万円)+ 消費税 |

たかの

たかの

| 場合によってかかる費用 | |||

| 費用項目 | 説明 | 金額 | |

| 5 | インスペクション費 | 建物を診断し状態を確認する費用 | 5万円 〜 6万円 |

| 6 | ハウスクリーニング費 | 建物内のクリーニング費用 | 4万円 〜 10万円 |

| 7 | 草刈り費 | 敷地の草刈り費用 | 7,000円〜3.7万円 |

| 8 | 境界測量費 | 敷地境界を明示するための測量費用 | 25万円〜70万円 |

| 9 | 不用品処分費 | 不用品の処分費用 | 1㎡/1万円程度 |

| 10 | 建物解体費・建物滅失登記費 | 建物の解体費用・建物登記を滅失する費用 | 105万円〜240万円・3.5万円〜5万円 |

| 11 | 引越し費 | 引越し費用 | 5万円〜25万円 |

| 12 | 抵当権抹消登記費 | 金融機関からの借入がある場合、その抵当権を抹消する費用 | 1.3万円程度 |

| 13 | 住所変更登記費 | 登記簿上の住所と現住所が異なる場合、登記簿上の住所を変更する費用 | 1.3万円程度 |

不動産の状態や売却する条件に応じてかかる費用の種類やその内訳について、こちらのページで詳しく解説しています。

まとめ

今回は、取得費の把握方法や具体的な計算方法などについて紹介しました。

支払う税金を安く抑えるためにも、下記3つが大切であるとご理解いただけたはずです。

- 不動産売却を始める前に、購入時の売買契約書等を探して取得費を把握する

- 購入代金以外にかかった費用も確認して取得費に計上する

- 購入時の売買契約書が無かったとしても、諦めず代替え書類を探す

不動産売却で失敗しないために、しっかりとお客様自身で知識を増やすことも大切です。しかし、1人で全部行おうとすると、限界があります。

そのため、お客様に合った適切な提案をしてくれる不動産会社は、不動産の売却においてとても重要なパートナーになります。

しかし、選んだ不動産会社が、適切な節税方法を知らない不動産会社だったとしても、不動産の専門知識を持たない一般の方にとって、提示された提案が全てのように感じてしまいますよね。

そこで、今回身に付けた知識で、不動産会社から提示された提案が適切な根拠のあるものなのか見分けましょう。

不動産の売却を成功させるためにも、信頼できる不動産会社を見つけることをお勧めします。